遺留分とは?わかりやすく解説|遺留分制度を簡単に知りたい方必見!具体例あり

遺産相続において欠かせない「遺留分」についてご存知でしょうか。

被相続人の家族が遺産分割によって金銭的に困窮しないように、遺留分という制度が設けられました。

この記事では、「遺留分」について、弁護士がわかりやすく解説していきます。

「遺留分」という考え方や、制度の目的、具体的な権利者などについて、基本的な事項をおさえておきましょう。また、最後に遺留分についての簡単なまとめもありますので、ぜひ最後までご覧いただければと思います。

目次

遺留分とは?わかりやすく解説

1.遺産相続で最低限保障された取り分が「遺留分」

遺留分とは、わかりやすく言うと、特定の相続人について、どんな遺言が残されていても、必ず受け取ることのできる最低限の財産の取り分のことです。どういった内容の遺言があろうとも、遺言に優先して認められる相続人の権利とされています。

通常、遺言がある場合は、その指示に従って遺産が分けられることになります。遺言という被相続人(亡くなった人)の意思を大切にすることは、もちろん重要ですが、同時に被相続人の残された家族についても、その後の生活が一定程度保障されるべき、と考えられているのです。

つまり遺留分とは、遺言書や生前贈与によって不公平な遺産分配が行われた場合に、相続人が遺産の一部を取り戻すための権利と言えます。

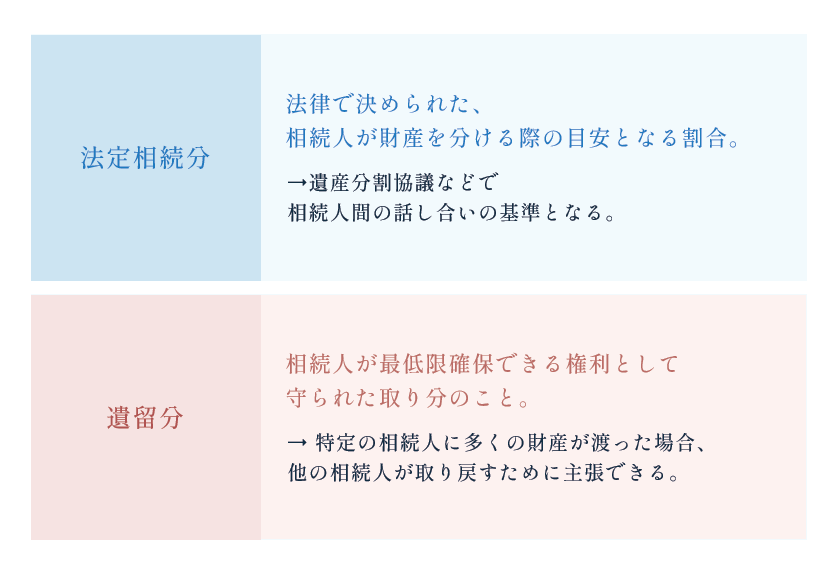

2.法定相続分と遺留分の違い

ところで、遺留分と似たものに、法定相続分という用語があります。この2つの違いをはっきりさせておきましょう。

法定相続分とは、民法によって定められた各相続人が、相続財産に対して持つ権利の割合のことです(民法第900条)。

遺言書が存在しない場合には、基本的に遺産分割協議で相続人全員で話し合って配分を決めることになります。この際に、民法に定められた法定相続分に基づいて遺産分割を行うのが一般的です。

もっとも、相続人全員の合意がある場合は、法定相続分にとらわれずに、より自由な相続割合で遺産を分配することもできます。法定相続分は、あくまで「法律に定められた相続割合の基準」に過ぎません。

一方で、遺留分とは前述の通り、特定の相続人に認められている、最低限の保障を意味します。遺留分の割合は民法によって固定されており、遺言や合意によって変更することはできません。このため、遺留分は不公平な遺産分配を解消するために重要な役割を果たします。

3.遺留分の権利者は誰?

遺留分が認められている人は特定の法定相続人だけです。民法第1042条1項において、以下のように決められています。

(遺留分の帰属及びその割合)

民法第1042条1項 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

これを簡単にまとめますと、こうなります。

- 配偶者

配偶者は常に相続人として認められます。そのため、遺留分も常に保障されています。 - 子や孫などの直系卑属

被相続人の子どもは、第1順位の法定相続人となるため、常に遺留分が認められています。子どもが被相続人よりも先に亡くなっている場合、被相続人の孫が第1順位の法定相続人の地位を引き継ぐため、同様に遺留分が認められることになります。 - 親や祖父母などの直系尊属

親は第2順位の法定相続人ですが、被相続人に子どもや孫がいない(第1順位の法定相続人がいない)場合のみ、法定相続人になることができます。法定相続人となった際には、遺留分も認められます。被相続人よりも先に親が亡くなっていた場合は、被相続人の祖父母が法定相続人になることがあります。

なお、兄弟姉妹や甥姪は、第3順位の法定相続人ですが、遺留分は認められていません。民法には、遺留分は「兄弟姉妹以外」の相続人にのみ認めると明記されています。被相続人の兄弟姉妹は、それぞれ被相続人とは別の生計・生活の基盤を持っており、被相続人の死亡によって生活に困窮することはない、と考えられているためです。

4.遺留分制度をわかりやすく解説

遺留分の制度趣旨と権利者について確認できたところで、具体的な遺留分制度の内容を見ていきましょう。

遺留分を受け取るためには、遺言や贈与によって遺産の一部を受け取った遺留分侵害者に対して「遺留分侵害額請求」を行う必要があります(民法第1046条1項)。侵害されているからといって、黙っていても自動で侵害された金額を受け取れる、というものではありません。

(遺留分侵害額の請求)

民法第1046条1項 遺留分権利者及びその承継人は、受遺者(特定財産承継遺言により財産を承継し又は相続分の指定を受けた相続人を含む。以下この章において同じ。)又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる。

なお、遺留分侵害額請求する権利があるだけなので、遺言どおりの遺産分割でよいと考えるのであれば、遺留分侵害額請求をする必要はありません。請求するのは、相続人が自分の遺留分を守りたいと考える場合だけです。

遺留分を請求するには、まず相続人と相続財産を調べ、自分の遺留分が侵害されているか確認します。その上で、相手に内容証明郵便を送って請求を行い、話し合いで解決できれば合意書を作成します。話し合いがまとまらない場合は家庭裁判所に調停を申し立て、調停でも合意に至らなければ訴訟で解決を目指します。判決が出れば強制執行も可能です。

ところで、遺留分侵害額請求の制度は、2018年の法改正前は、「遺留分減殺請求」という制度でした。そのため、2019年6月30日以前に開始された遺産相続に関しては、旧民法の「遺留分減殺請求」のルールが適用されます。

遺留分侵害額請求では、侵害された遺留分を金銭で取り戻すこととなっています。そのため、不動産などの分割が難しい財産が含まれていても、金銭によって支払うことで請求に対応しやすくなっているのです。

一方、改正前の「遺留分減殺請求」では、侵害された遺留分の現物返還が原則でした。つまり、不動産や貴重品などの財産そのものを、実際に返還する形で遺留分を支払う必要があったのです。この方法では、分割の難しい遺産について複雑な共有状態が生じてしまう可能性があり、トラブルも多い制度でした。

そのため、現在の金銭的請求による「遺留分侵害額請求」となったのです。

さて、遺留分が実際にはどれくらいの額なのかは、民法に定められた遺留分の割合と、誰が相続人であるか、相続人が何人いるかによって変動します(民法第1042条)。

- 親(直系尊属)のみが相続人の場合の遺留分:法定相続分の1/3

- 配偶者と直系尊属など、直系尊属のみ以外の場合の遺留分:法定相続分の1/2

そして、遺産相続において、法定相続人の構成は、下表の7つのケースが想定されます。想定される7つのケースについて、それぞれの相続人の遺留分の割合を簡単にまとめておりますので、ご参考ください。

|

相続人の構成 |

全体の遺留分割合 |

配偶者の遺留分割合 |

子どもの遺留分割合 |

親の遺留分割合 |

兄弟姉妹の遺留分割合 |

|---|---|---|---|---|---|

|

配偶者のみ |

1/2 |

1/2 |

– |

– |

– |

|

配偶者と子 |

1/2 |

1/4 |

1/4 |

– |

– |

|

配偶者と親 |

1/2 |

1/3 |

– |

1/6 |

– |

|

配偶者と兄弟姉妹 |

1/2 |

1/2 |

– |

– |

なし |

|

子どものみ |

1/2 |

– |

1/2 |

– |

– |

|

親のみ |

1/3 |

– |

– |

1/3 |

– |

|

兄弟姉妹のみ |

なし |

– |

– |

– |

なし |

そして、遺留分の算定の基礎となる相続財産の総額を調査し、以下の手順で遺留分の金額を算定していくことになります。

遺留分の金額の算定

-

遺留分の基礎となる財産を求める

遺留分の基礎となる財産とは、被相続人が残した財産に、被相続人が生前に贈与した財産を足し、借金を引いたものです。贈与した財産には、相続開始前10年以内の特別受益にあたる生前贈与や相続開始前1年以内の生前贈与なども含まれます 。 - 相続人ごとの遺留分の割合を求める

相続人ごとの遺留分の割合は、それぞれの相続人の法定相続分と、具体的な相続人の組み合わせによって異なります。 - 遺留分の額を求める

遺留分の基礎となる財産に、相続人ごとの遺留分の割合を掛け合わせます。

5.遺留分の具体例

遺留分の仕組みについて確認したところで、具体例を見ておきましょう。

5-1.不公平な遺言による遺留分の請求

不動産(3,000万円)と預貯金(3,000万円)の合計6,000万円の相続財産があり、被相続人の妻と3人の子ども(長男、長女、次男)が相続人となるケースを見てみましょう。この場合に、被相続人は長男に全財産を相続させる遺言書を作成していたとします。妻、長女、次男は遺産を一切受け取れなくなるため、長男に遺留分を侵害されている、という状況です。

それでは、それぞれの遺留分がいくらになるのか計算しましょう。

まず、遺留分の基礎となる財産ですが、このケースで遺贈や贈与はないので、6,000万円がそのまま算定の基礎の金額となります。

次に、相続人の遺留分の割合ですが、この場合の遺留分権利者は「配偶者と子」なので、それぞれの法定相続分の1/2となります。

妻の遺留分の割合=法定相続分1/2 × 遺留分1/2 = 1/4

子ども1人当たりの遺留分の割合=子の法定相続分1/2 ÷子の人数3 × 遺留分1/2 = 1/12

最後に、遺留分算定の基礎6,000万円に、それぞれの遺留分の割合を掛け合わせます。

妻の遺留分:6,000万円×1/4(1/2×1/2)=1,500万円

長女の遺留分:6,000万円×1/12(1/2×1/3×1/2)=500万円

次男の遺留分:6,000万円×1/12(1/2×1/3×1/2)=500万円

したがって、このケースで長男は、被相続人の妻に1,500万円、長女と次男にそれぞれ500万円を支払わなければなりません。

もっとも、被相続人の妻や長女・次男が「遺言書通りで構わない」というのであれば、請求されていない遺留分を支払う必要はありません。

5-2.生前贈与による遺留分の請求

被相続人が、生前親しくしていた人物Aに不動産(5,000万円)と株式(2,000万円)を贈与していました。そのため、預貯金(2,000万円)のみが相続財産というケースです。被相続人の父と母が相続人で、Aに対して遺留分を請求することができます。

このケースでは、不動産(5,000万円)と株式(2,000万円)について生前贈与があったため、基礎となる財産額は「預貯金(2,000万円)と不動産(5,000万円)と株式(2,000万円)の合計額(9,000万円)」になります。

そして、相続人の遺留分の割合は、それぞれの相続人の法定相続分の1/3です。被相続人の親の法定相続分はそれぞれ1/2なので、父と母の遺留分の割合は、以下のようになります。

父の遺留分の割合:1/2 × 1/3 = 1/6

母の遺留分の割合:1/2 × 1/3 = 1/6

これに、基礎となる9,000万円を掛け合わせます。

父の遺留分:9,000万円 × 1/6 = 1,500万円

母の遺留分:9,000万円 × 1/6 = 1,500万円

そして、預貯金2,000万円について、父母は1,000万円ずつ相続しています。つまり、父母それぞれが実際に侵害されている遺留分の額は、1,500万円 – 1,000万円=500万円となります。

遺留分とは?簡単まとめ

それでは、本記事でご説明したことを最後に簡単にまとめておきましょう。

遺留分とは、特定の相続人について、遺言の内容にかかわらず、法律によって保障されている最低限受け取ることができる財産の取り分のことです。

遺留分を侵害された相続人は、遺言や贈与によって遺産の一部を受け取った遺留分侵害者に対して、「遺留分侵害額請求」を行うことによって、自身の遺留分を取り戻すことになります。

遺留分の割合については、基準となる割合が民法に定められており、相続人の関係性や人数によって変動することになります。

請求にあたっては、遺留分の割合と遺留分の基礎となる財産の額とを掛け合わせて算出した金額を請求します。基礎となる財産は、被相続人の遺産に、生前贈与された財産を足し、借金を引いたものです。

なお、遺留分を侵害されている相続人が、実際に遺留分を請求するかは任意となります。

遺留分侵害額請求を行う際、他の相続人との話し合いが重要になってきます。

遺留分を請求すると、他の相続人の取り分が減る可能性があるため、トラブルになることが少なくありません。

このような場合には、第三者が介入することが有効です。特に、すでに相続トラブルに発展している場合や、自分たちだけでは解決が困難な場合には、弁護士に依頼していただくことがおすすめです。弁護士は交渉のプロであり、双方の意見を聞きながら、依頼者にとって納得のいく解決策を見つけ出すことができます。

また、遺留分侵害額請求の手続きは複雑で、相続財産の調査や遺留分侵害額請求の通知の送付など、多くの手間を伴います。

例えば、不動産が相続財産に含まれている場合は、正確な評価額の算出が必要ですが、不動産に関する専門知識がなければ難しいでしょう。このような面倒な手続きを全て弁護士に任せることで、スムーズに手続きを進めることができます。

遺留分の請求が認められて相続財産を受け取った場合は、相続税についても考慮する必要があります。相続税は通常、他の税金に比べて高い税率が設定されているため、節税するにあたって専門家に相談していただくことがおすすめです。遺留分を相続した後に高額な税金を支払うことになった、という事態を避けるために、早めの相談が推奨されます。

【Q&A】遺留分とは?わかりやすく解説!

Q1.遺留分をわかりやすく説明してください。

A:遺留分とは、一部の法定相続人に法律で認められている、最低限もらえる相続財産の取り分のことです。例えば、遺言書に「全財産を友人に渡す」と書かれていても、配偶者や子どもなどの特定の相続人には、法律で保証された一定割合の財産を請求する権利が認められています。

Q2.遺留分を簡単に例で教えてください。

A:例えば、父が亡くなり、法定相続人が子ども2人のケースのときに、遺言で「全財産を長男に渡す」と書かれていたとしても、次男にも遺留分が認められます。仮に財産が2,000万円あり、法定相続人が配偶者と子2人だった場合、次男は一定割合の遺留分を請求する権利があります。

Q3.遺留分制度の目的は何ですか?

A:遺留分制度の目的は、被相続人の自由な財産処分を尊重しつつ、相続人の生活を最低限守ることにあります。偏った遺産の配分によって、被相続人の資産によって生計を立てていたような法定相続人が、生活に困窮しないようにするための制度なのです。

まとめ

遺留分とは、民法によって保障された、相続人が最低限受け取るべき相続財産の取り分のことです。

この制度は、遺言による不公平な財産分配を防ぎ、特に配偶者や子ども、親といった被相続人によって生計が維持されていたと考えられる家族に、最低限の経済的保障を行うために設けられています。

遺留分の割合は相続人が誰か、何人いるのか、といった組合せによって異なります。また、遺留分を請求することによって、新たな争いが生じかねません。

遺留分に関するトラブルや悩みがある場合は、なるべく早めに弁護士に相談していただくことをおすすめいたします。

弁護士法人あおい法律事務所では、弁護士による法律相談を初回無料で行っております。対面だけでなく、お電話によるご相談もお受けしておりますので、お気軽にお問合せいただければと思います。

この記事を書いた人

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。