養育費に確定申告は必要?所得税の扶養控除の対象?弁護士が解説

離婚後の生活において、養育費は重要な収入源となります。しかし、養育費を受け取る際に確定申告が必要かどうか、所得税の扶養控除の対象となるかについては、多くの方が疑問を抱えていることでしょう。

本記事では、養育費の確定申告の必要性や税法上の扱いについて、弁護士の視点から詳しく解説させていただきます。

まず、そもそも養育費の受け取りが、所得税や贈与税といった税金についてどのように影響するのかについて、基本的知識をご説明いたします。

そして、所得税の扶養控除と養育費の関係について理解し、確定申告の手続きの詳細について確認しましょう。会社に勤めている給与所得者の場合は、確定申告ではなく年末調整によるため、合わせてご紹介いたします。

養育費と扶養控除や確定申告について理解することで、適切な控除を受けることができ、節税対策にもなりますので、ぜひ最後までご覧いただければと思います。

目次

子供の養育費は確定申告における「所得・収入」になるの?

離婚後の養育費は課税対象?所得税などの税金はかかる?

離婚後に受け取る養育費について、所得税などの税金がかかるかどうかは重要なポイントです。養育費は子供の生活費や教育費を賄うためのものであり、受け取る側にとっては大切な資金となります。しかし、養育費が「収入」に該当するのであれば、所得税が発生することになってしまいます。

それではまず、養育費が所得税や贈与税などの課税対象となるかどうかについて説明いたします。

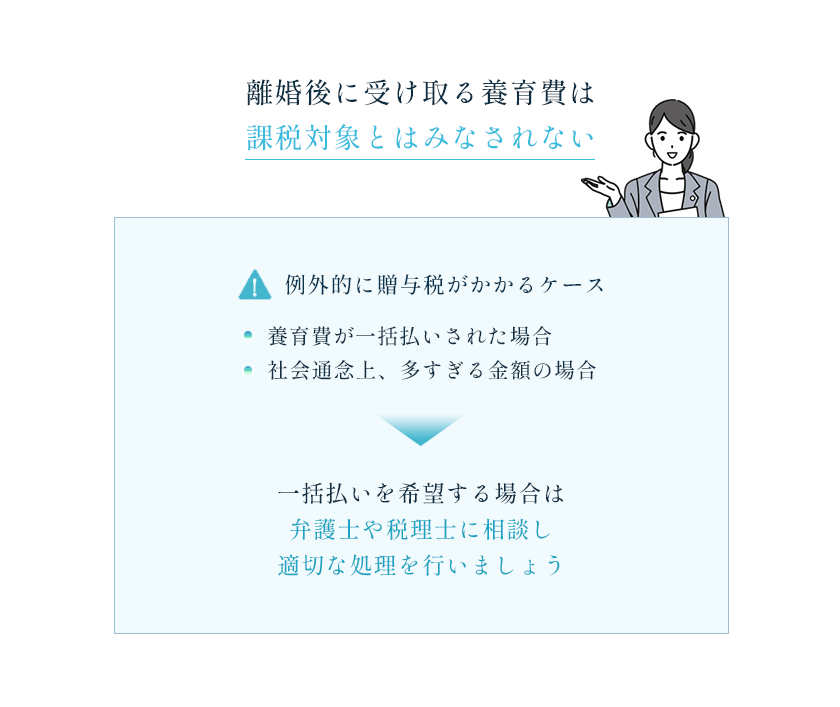

原則として、離婚後に受け取る養育費は、所得税や住民税、贈与税などの課税対象とはみなされません。

これは、養育費が子供の生活を維持するための必要な費用であり、通常の所得とは異なるとみなされるためです。そのため、養育費を受け取る側が、養育費を受け取る際に所得税や贈与税を支払う必要はありません。これは、養育費が単なる収入ではなく、特定の目的に使用されることを考慮した税法上の取り扱によります。

この点に関しては、国税庁のホームページにも、「贈与税がかからない場合」として、以下の通り明記されています。

贈与税がかからない財産

ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、治療費、養育費その他子育てに関する費用などを含みます。また、教育費とは、学費や教材費、文具費などをいいます。

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。

引用:No.4405 贈与税がかからない場合(国税庁)

一括払いや金額が多い場合は贈与税がかかることも

ですが、例外的に、養育費を受け取る側に贈与税がかかる場合もあります。

上記で引用した国税庁のホームページには、例外的に贈与税がかかるケースとして、次のように記載されています。

引用:No.4405 贈与税がかからない場合(国税庁)

なぜならば、本来、養育費とは子供の生活や教育のために利用するお金であり、基本的に月額払いなので、「子供の日常生活に使うお金を預金したり、株式や不動産の買入資金に充てるようなものではない」と考えられるためです。

そのため、「生活費や教育費として必要な都度直接これらに充てるためのもの」ではなく、「預金」している場合には、養育費を受け取る側に贈与税がかかることになってしまいます。

そして、養育費を受け取る側が、贈与税の課税対象とみなされるケースが、「養育費が一括払いされた場合」と、「社会通念上、多すぎる金額の場合」になります。

例えば、500万円近い養育費を一括払いでもらった場合、必要な都度生活費に充てるためのお金ではなく、預金していることになってしまいます。

以上の通り、原則として子供の養育費は所得税や贈与税などの課税対象の所得・収入には当たらないものの、例外的に贈与税がかかってしまう場合もあるため、養育費の請求や受け取りは十分に注意しなければなりません。

養育費の支払いと扶養控除

原則として子供の養育費は非課税と分かったところで、子供の養育費が扶養控除の対象になるのか、という点について見ていきましょう。

扶養控除とは

扶養控除とは、所得税の計算において、納税者が一定の条件を満たす扶養親族を養っている場合に、その親族に対して認められる控除のことです。具体的には、扶養親族の生活費を支援するために支出した金額に応じて、納税者の所得から一定額を差し引くことができます。これにより、所得税の負担が軽減されます。

扶養控除の適用を受けるためには、確定申告の際に扶養親族の情報を正確に申告する必要があります。また、控除を受けるためには、扶養親族が一定の所得基準を満たしている必要があります。

以下に、養育費と扶養控除の条件について、詳しく解説させていただきます。

扶養控除が可能な条件と控除できる金額

扶養控除は、納税者が扶養親族を養っている場合に、その親族の生活費を支援するための、所得税法上の控除です。この扶養控除の「扶養親族」に関しては、ただ単に「扶養している子供」という意味ではなく、次の通り対象となる条件が規定されています。

扶養控除が可能な条件

6親等内の血族または3親等内の親族、里子または養護を委託された老人(配偶者以外)であって、次の条件を全て満たす扶養親族がいる場合に、扶養控除を受けることができます。

- 納税者と生計が一であること

- 年間の合計所得金額が48万円以下であること

- 青色申告者の事業専従者として給与の支払いを受けていないこと

- 白色申告者の事業専従者ではないこと

条件「納税者と生計が一であること」に関してですが、扶養親族が納税者と同じ生活を営んでいることが必要です。これは、同居している場合はもちろん、別居していても仕送りなどで生計を一にしている場合も含まれます。

条件「年間の合計所得金額が48万円以下であること」に関しては、扶養親族の年間所得が48万円以下でなければなりません。この金額は、扶養親族が所得税の課税対象とならない範囲を示しています。

「青色申告者の事業専従者として給与の支払いを受けていないこと」という条件ですが、扶養親族が青色申告者の事業専従者として給与を受けている場合は、扶養控除の対象外となります。青色申告者の事業専従者とは、青色申告をしている個人事業主の事業に専ら従事している家族のことです。青色申告者は、一定の条件を満たす事業専従者に対して給与を支払うことができ、その給与は経費として認められます。これにより、青色申告者の所得を合法的に減少させ、所得税の負担を軽減することが可能となります。

また、「白色申告者の事業専従者ではないこと」という条件に関しても、白色申告者の事業専従者も、扶養控除の対象にはなりません。白色申告者の事業専従者とは、白色申告をしている個人事業主の事業に従事している家族のことを指します。白色申告者の場合、事業専従者に支払う給与は経費として認められませんが、事業専従者控除として、一定の金額を所得から控除することが認められています。

青色申告者・白色申告者の事業専従者である場合には、扶養控除を認めると、所得控除が二重になってしまうため、扶養控除の対象外とされるのです。

扶養控除できる金額

扶養控除できる金額は、扶養親族の年齢や同居・別居かによって異なります。

例えば、一般の控除対象扶養親族(16歳以上の扶養親族)がいる場合には、控除額は38万円になります。特定扶養親族(19歳以上23歳未満の扶養親族)がいる場合には、控除額は63万円となります。

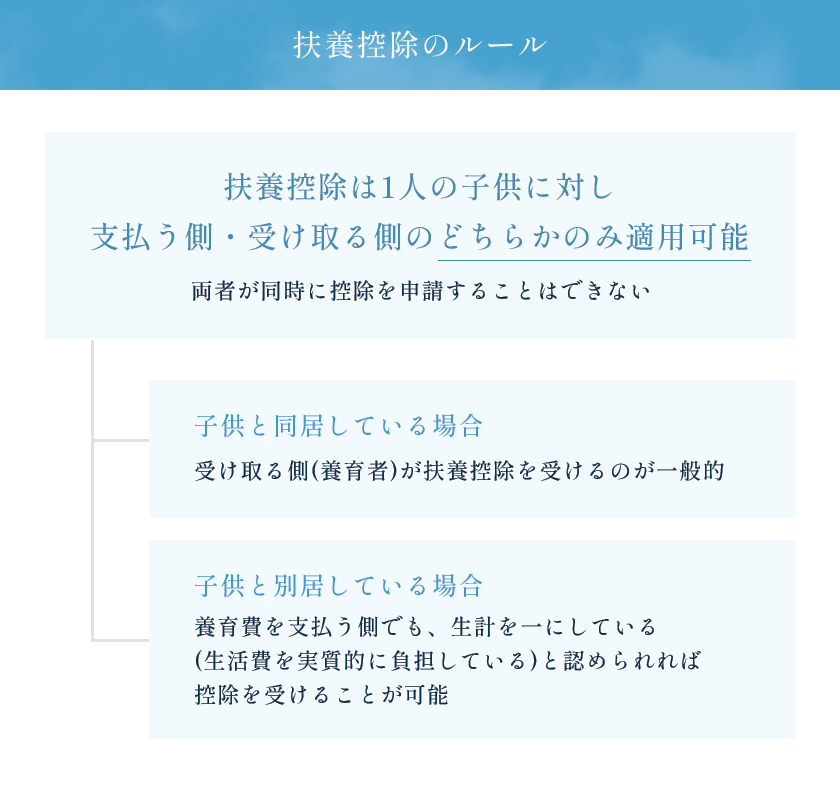

支払う側・受け取る側とで扶養が重複する場合はどちらか一方のみが控除できます

離婚しても、元配偶者や子供とそのまま生活を続けるケースや、子供を扶養している親が子供と別居することになるケースもあります。

こうした場合に、養育費を支払う側・受け取る側の、どちらが扶養控除を申告するかが重要です。

離婚後、養育費を支払う側と受け取る側の両方が、子供を扶養親族として申告しようとするケースがあります。しかし、所得税の扶養控除は、同じ子供について支払う側と受け取る側が、重複して適用を受けることはできません。扶養控除が適用されるのは、養育費を支払う側か、養育費を受け取る側のどちらか一方のみとされています。

扶養控除が養育費を支払う側と、養育費を受け取る側のどちらに適用されるかを判断するためには、基本的に次のポイントを考慮することになります。

まず重要なポイントは、子供と生計を一にしているかどうかです。通常、子供と同居している受け取る側、つまり養育者が扶養控除を受けることが一般的です。子供が主に受け取る側と生活を共にしている場合、その親が子供の生活費を直接負担しているとみなされます。

ですが、必ずしも子供と同居している必要はありません。子供と扶養義務者とが別居していても、子供を扶養しているとみなされる場合は、別居している扶養義務者が扶養控除を行うことが可能なのです。

子供と別居していて養育費を支払う側が扶養控除を主張する場合には、支払う側と子供の間に生計の一体性が認められるかどうかが判断基準となります。

養育費を支払う側と受け取る側の間で、どちらが扶養控除を受けるべきかを事前に話し合い、合意しておくことが重要です。これにより、確定申告の際のトラブルを避け、スムーズな税務処理が可能となります。

このように、扶養控除の適用については、支払う側と受け取る側の間で適切な調整が必要であり、子供の生活費をどちらが実質的に負担しているかを基準に判断されます。両者が重複して控除を申請しないようにすることで、税務上の不備を避けることができるでしょう。

養育費を一括払いした場合は扶養控除とはなりません

養育費の支払いにおいて、一括払いを選択するケースもありますが、一括払いされた養育費は扶養控除の対象とはなりません。扶養控除は、子供の生活費や教育費を負担する親に適用される税金控除ですが、その適用には特定の条件が必要です。

まず、扶養控除が適用されるためには、子供と生計を一にしていることが求められます。一括払いされた養育費は、通常、子供の生活費や教育費として必要な都度支出されるわけではなく、一度に多額の金額が渡されるため、預金や投資に回される可能性があります。このような場合、国税庁の指導により、生活費や教育費として必要な都度直接充てるものでない限り、贈与税が課せられる可能性があるとみなされます。したがって、一括払いされた養育費は、子供の生活費や教育費として必要な都度支出されるという条件を満たさないため、扶養控除の対象とはなりません。

さらに、扶養控除は、子供の生活費や教育費として継続的に支出されていることが重視されます。毎月の養育費支払いは、子供の生活費や教育費に充てられていることが明確であるため、扶養控除の対象となります。しかし、一括払いの場合、その使用用途が明確でないため、税務上の問題が発生しやすくなります。

例外として、一括払いでも扶養控除の対象となる場合があります。それは、信託契約を結び、子供を受益者として養育費相当の金銭が継続的に支払われるようにする場合です。信託契約とは、信託銀行などと契約を結び、委託先に財産を託して管理・運用させる方法です。この場合、信託による収益は子供の所得として扱われますが、扶養控除の適用が認められることがあります。

ただし、子供が他に得ている所得や同居する親の扶養控除の対象になっていないかなど、他の要素も考慮されます。

結論として、養育費を一括払いした場合、その金額は基本的に扶養控除の対象とはなりません。扶養控除を受けるためには、養育費を毎月定期的に支払い、子供の生活費や教育費として直接充てることが必要です。

扶養控除の申告手続き方法は「確定申告」か「年末調整」が必要です

自営業・個人事業主は確定申告、給与取得者は年末調整で行います

扶養控除の申告手続きは、自営業・個人事業主と給与取得者では異なる方法で行われます。どちらの場合でも、正確な申告が必要です。

自営業・個人事業主の扶養控除申告手続き(確定申告)

自営業や個人事業主の場合、扶養控除を受けるためには毎年確定申告を行う必要があります。確定申告は、毎年1月1日から12月31日までの所得と税金を申告し、翌年の2月16日から3月15日までに税務署に提出します。

確定申告書の第一表には、「所得から差し引かれる金額」の欄があり、ここに扶養控除の金額を記入します。

さらに、第二表の「配偶者や親族に関する事項」の欄には、扶養親族の名前や個人番号、続柄、生年月日などを記入します。扶養親族が子供の場合、その子供の年齢が16歳以上であるかどうか、そして同居しているかどうかも記載する必要があります。これにより、扶養控除の適用が確認され、正確な所得税の計算が行われます。

確定申告書には、扶養親族に関する情報を記載し、扶養控除を適用するための必要書類を添付します。

例えば、扶養親族の年間所得が48万円以下であることを証明する書類や、生計を一にしていることを証明するための住民票の写しなどが必要です。これにより、所得税の計算において扶養控除が適用され、納税額が軽減されます。

給与取得者の扶養控除申告手続き(年末調整)

一方、給与取得者の場合、扶養控除の申告手続きは年末調整で行います。年末調整は、給与を支払う会社が毎年12月に従業員の所得税を再計算し、過不足を調整する手続きです。扶養控除を受けるためには、年末調整時に「扶養控除等(異動)申告書」を会社に提出する必要があります。

この申告書には、扶養親族の名前やマイナンバー、年間所得が48万円以下であることなどの情報を記載します。年末調整によって、過不足の税金が精算され、適正な所得税額が決定されます。

確定申告しないとどうなるの?

扶養控除を受けるために必要な手続きとして、確定申告や年末調整が挙げられます。では、もし確定申告を行わなかった場合、どのような影響があるのでしょうか。

まず、確定申告を行わない場合、扶養控除を受けることができず、本来控除されるべき所得税の恩恵を受けられません。例えば、子供の養育費を支払っている場合、扶養控除を適用することで所得税の負担を軽減できますが、確定申告を行わないとこの控除が適用されません。その結果、支払う側は余分な税金を払うことになり、経済的な負担が増します。

さらに、確定申告を行わないことは法的にも問題があります。税務署は、確定申告が行われていない場合や不備がある場合に、追加の税金を請求する権限を持っています。具体的には、延滞税や加算税が課されることがあります。延滞税は申告期限を過ぎた場合に課せられるもので、加算税は申告漏れや過少申告があった場合に課せられるペナルティです。これらの税金は、元の税額に加えて負担しなければならないため、最終的な税負担が大きくなります。

例えば、個人事業主が確定申告を行わず、養育費やその他の収入を正確に申告しなかった場合、税務調査が入る可能性があります。税務調査の結果、申告漏れが発覚した場合、追加の税金を支払うことになるだけでなく、信頼性にも影響を及ぼす可能性があります。これは、将来的な融資や取引において不利になる場合があります。

また、給与取得者が年末調整で扶養控除を申告し忘れた場合、翌年に確定申告を行うことで調整が可能ですが、これを怠るとやはり控除が適用されず、余分な税金を払うことになります。年末調整で扶養控除等(異動)申告書を提出しなければ、控除が適用されないため、正確な税額計算が行われません。

結論として、確定申告を行わないことは、税金面での大きなデメリットを招く可能性があります。正確な所得を申告し、扶養控除を適用するためには、確定申告や年末調整を適切に行うことが重要です。これにより、余計な税金を支払うリスクを避け、経済的な負担を軽減することができます。適切な方法で手続きを行い、扶養控除の恩恵をしっかりと受けるためには、専門家のアドバイスを受けることもおすすめです。

養育費と確定申告に関するQ&A

Q1.自営業や個人事業主が養育費を支払っている場合、確定申告で所得控除を受けることができますか?

自営業や個人事業主が養育費を支払っている場合、養育費は経費として計上できません。そのため、確定申告においては養育費の支払いを特別に申告する必要はありません。ただし、他の収入や経費については正確に申告し、適切な税務処理を行うことが重要です。

Q2.会社勤めの給与所得者です。養育費を受け取ったら、所得控除のために確定申告をする必要がありますか?

会社勤めの給与所得者の場合、基本的には年末調整で扶養控除を行うため、確定申告をする必要はありません。ただし、不動産収入がある・副業をしているなどの理由から確定申告を行う場合などには、確定申告によって扶養控除の申告を行うことになるでしょう。

Q3.養育費を受け取る側に贈与税はかかるのでしょうか?

一般的に、養育費は子供の生活費や教育費を賄うためのものであり、通常は受け取る側に贈与税はかかりません。しかし、例外的に贈与税がかかる場合もあります。

具体的には、養育費が生活費や教育費として必要な都度直接これらに充てられる場合には贈与税はかかりませんが、次のような場合には贈与税が課せられることがあります。

- 養育費を一括で支払った場合、その金額が預金や投資に回されると、贈与とみなされて贈与税が課せられる可能性があります。養育費は通常、毎月の生活費や教育費に充てられるものであり、一度に大きな金額を受け取るとその使途が不明確になりがちです。

- 受け取った養育費が子供の生活費や教育費以外に使用されると、それが贈与とみなされることがあります。例えば、養育費を預金に回したり、株式や不動産の購入資金に充てた場合です。

当法律事務所の弁護士にご相談ください

養育費と確定申告に関する理解は、離婚後の生活を円滑に進めるために非常に重要です。養育費は、受け取る側にとって基本的に所得税の課税対象とはなりませんが、一括払いなどの場合には贈与税が課せられる可能性があります。また、養育費を支払う側は、支払い自体を所得税の控除として申請することはできません。

自営業や個人事業主は確定申告を通じて、給与取得者は年末調整を通じて扶養控除を申請し、正確な税務処理を行うことが求められます。適切な手続きを行わないと、追加の税金や罰則が課せられる可能性があります。確定申告や年末調整を通じて、正しい情報を申告し、適切な税務処理を行うことで、税金の負担を軽減し、経済的な安定を保つことができます。

特に、一括払いを選択する場合や高額の養育費を受け取る場合には、贈与税の適用に注意が必要です。税務署や専門家に相談することで、適切な対応方法を確認し、予期せぬ税負担を避けることが可能です。

正しい知識と手続きを持って養育費と確定申告に臨むことで、税務上のトラブルを避け、安心して子供の生活を支えることができるでしょう。

こうした養育費と税金に関するお悩みは、ぜひ法律の専門家である弁護士にご相談いただければと思います。養育費を支払う側・受け取る側のどちらにおいても、養育費に生じる悩みやトラブルについて、弁護士が親身に対応いたします。

弁護士法人あおい法律事務所では、初回の法律相談は相談料無料となっております。Web予約フォームやお電話にて、お気軽にお問い合わせください。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。