財産分与の税金(贈与税・譲渡所得税・不動産取得税)を徹底解説!いくらから?確定申告は?

財産分与の内容によっては税金が発生することもあるため、注意が必要です。

通常は財産分与を受ける側は税金を支払うことはありませんが、財産の多寡や財産分与の目的・方法などによっては税金が課される場合があります。また、不動産などの財産を分与する際には、譲渡所得税が課される可能性もあります。

離婚時の財産分与と税金の問題は、多くの人にとっては馴染みの薄いテーマかもしれません。そこでこの記事では、離婚時の財産分与における税金についての基本的な知識を弁護士が詳しく解説していきます。離婚時の財産分与の手続きを進める際の、ご参考となりましたら幸いです。

目次

財産分与に税金はかかる?いくらから?

離婚後の財産分与のご相談の際に多いのが、「税金はかかりますか?」というお悩みです。

確かに、財産分与となると大きなお金が動くため、税金が心配になるのも当然です。

財産分与で贈与税がかかることはあります。

「夫が仕事で得た収入の半分を妻に配分する」と言うと、夫から妻へ財産が贈与されるイメージを持つかもしれませんが、財産分与は通常、贈与とはいえません。

国税庁のホームページにも、「財産分与は、贈与ではないため、通常、贈与税は課されません(所基通33-1の4(柱)1、相基通9-8)」旨記載されています。

贈与とは、一方の当事者が自らの意志で相手に財産を無償で移転することです。通常、贈与者と受贈者の間で贈与税が課されます。通常は、財産分与を受ける側には、贈与税は課されません。その理由は、財産分与が単なる贈与とは異なって、離婚による共同財産の公平な清算と考えられているからです。

ただし、例外的に、次のような場合には、分与される財産に贈与税が課されますので注意が必要です。

①分与に係る財産の額が婚姻中の夫婦の協力によって得た財産の額その他一切の事情を考慮してもなお過当であると認められる場合(相基通9-8ただし書)

②離婚を手段として贈与税若しくは相続税のほ脱を図ると認められる場合(相基通9-8ただし書)

一方で、後に詳しく説明するように、財産分与(同法第749条及び第771条において準用する場合を含む。)の規定による財産の分与として資産の移転があった場合には、その分与をした者は、その分与をした時において、その時の価額により当該資産を譲渡したこととなります(所基通33-1の4)。そうすると、分与時の時価が、資産の移転があったときの価額より高くなっていた場合には、譲渡所得税及び住民税が課されます。

それでは、財産分与と税金の関係を、具体的に見ていきましょう。まずは分かりやすい、現金や預貯金の財産分与のケースについてご説明します。

現金や預貯金が多すぎる場合には贈与税がかかる

現金や預貯金の財産分与に関しては、基本的に贈与税は課税されません。これは、財産分与における現金や預貯金は、直接の所得とは見なされないためです。そのため、財産分与を行う側には所得税の課税も発生しませんし、受け取る側にも贈与税が適用されません。

たとえば、共有財産が2000万円であれば通常はそれを半分に分けても税金はかかりません。ですが、2000万円を70:30で分配すると合意して、一方が1400万円を受け取る場合、本来折半で受け取る金額の1000万円を超過した400万円については、贈与税が課される可能性があります。

なお、贈与税の計算は、受け取った財産の金額から基礎控除額(110万円)を差し引いた金額に、適用される税率を乗じて算出されます。贈与税の税率は、受け取った財産の額に応じて段階的に上がります。

贈与税や相続税を免れるための離婚にも課税される

離婚が贈与税や相続税を免れるために行われた場合は、贈与税の課税対象となる可能性があります 。

たとえば、財産分与として配偶者に財産を移転した後、短期間のうちに再婚する場合や、債権者からの取立てを免れる目的で離婚して、財産分与として財産を配偶者に移転したが、離婚後も婚姻期間中と同様に同居を継続しているような場合には、「離婚を手段として贈与税若しくは相続税のほ脱を図ると認められる」といえ、贈与税が課される可能性があります。

税法は、このような形式上の離婚を通じて行われる資産の移動に対して、実態に応じた税金(贈与税や相続税)を課すことで、税制の公平性を維持しようとしています。

以上のように、贈与税や相続税を免れるために離婚が行われたと認められる場合は、離婚時に財産分与を受ける側に贈与税が課税されることになるのです。

財産分与する側は譲渡取得税という税金がかかることも

不動産を渡す側には税金がかかる

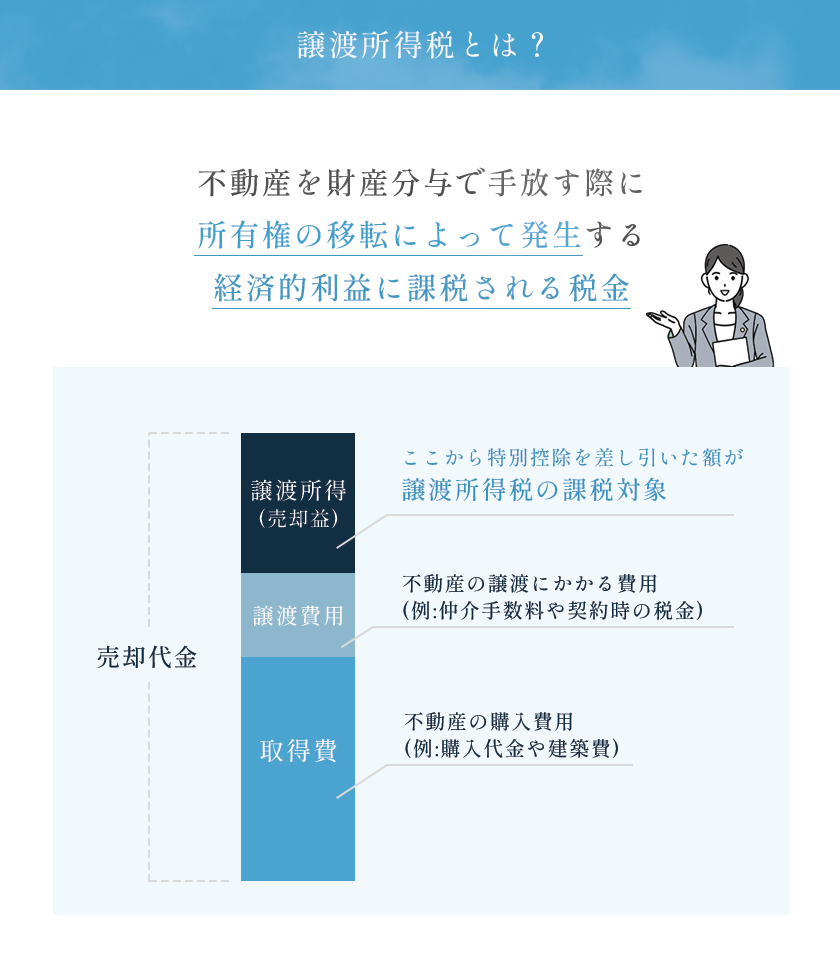

離婚時に不動産を財産分与で手放す側は、譲渡所得税が課されることがあります。

譲渡所得税は、次のようなものをいいます。

| 財産分与(同法第749条及び第771条において準用する場合を含む。)の規定による財産の分与として資産の移転があった場合には、その分与をした者は、その分与をした時においてその時の価額により当該資産を譲渡したこととなる(所基通33-1の4) |

財産分与の場面では譲渡所得税は、分与時の時価が、その資産を取得した時の価額より高くなっていた場合に課されることになります。

たとえば、もし不動産の購入時にその不動産の時価が3000万円であったが、分与時の価値が4000万円に上昇していた場合には、1000万円分に対して「譲渡所得税」が課されることになります。

たとえ現実に売買取引が行われなくても、財産分与によって不動産の所有権が移転し、その結果として経済的な利益が発生すると税法上は考えられています。この経済的利益が譲渡「所得」として認識され、その利益に対して譲渡所得税が課されることになるのです。

このような、実際に物理的な売買取引が行われなくても、税法上、売却が行われたとみなすことを、みなし譲渡と言います。

もっとも、マイホームの場合には、通常、月日が経つにつれて価値は下落するため、譲渡所得税が課されるケースは限定的だといえるでしょう。

また、居住用不動産については、婚姻期間が20年以上の夫婦の場合には、基礎控除110万円のほかに最高2000万円まで配偶者控除が認められる場合があり、離婚前の贈与した上で贈与税の申告することで贈与税が課されないようにすることができる場合があります。

「(国税庁)夫婦の間で居住用の不動産を贈与した時の配偶者控除」

譲渡所得税の税率と計算方法

不動産を譲渡する際、所有期間が5年以下の短期譲渡所得の場合は、所得税30%と住民税9%を合わせた39%の税率が適用されます。

所有期間が5年を超える長期譲渡所得の場合は、所得税15%と住民税5%で合計20%の税率です。

平成25年から令和19年までは、復興特別所得税が基準所得税額の2.1%加算されます。

| 譲渡所得税の税率 | |||

| 譲渡所得区分 | 所得税 | 住民税 | 合計 |

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

不動産の名義変更には登録免許税が発生

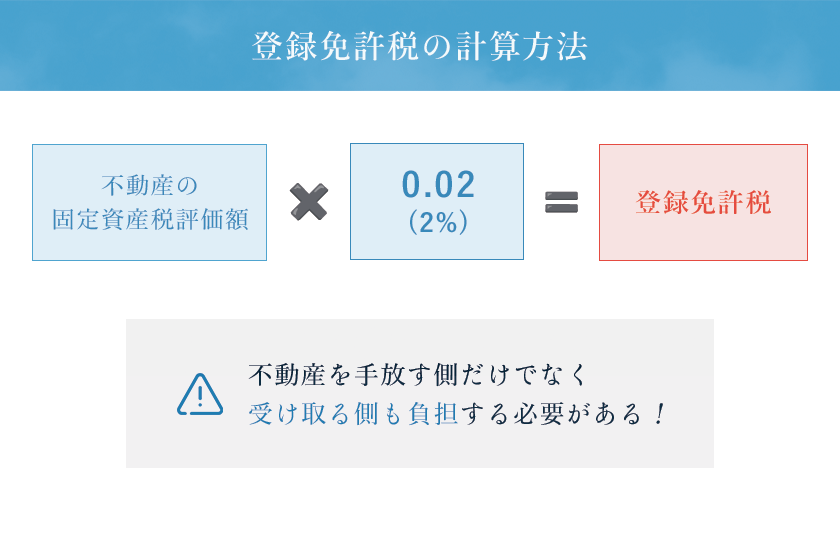

不動産の名義変更をするには、登録免許税を納付する必要があります。登録免許税は、不動産の固定資産税評価額の2%です。登録免許税は不動産を手放す側だけでなく、受け取る側も負担することになります。

不動産が自宅であれば特例で3000万円控除される

財産分与される不動産が自宅として利用されていた場合は、居住用財産の特例が適用されて税負担が軽減される可能性があります。

具体的には、不動産を財産分与する際、その不動産が自宅(居住用財産)である場合には、特定の条件を満たすと税制上の特例によって、最大3000万円の特別控除が受けられる可能性があります。

特例の適用を受けるためには、次の要件を満たす必要があります。

|

(1)自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 (注)住んでいた家屋または住まなくなった家屋を取り壊した場合は、次の2つの要件すべてに当てはまることが必要です。 イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。 (2)売った年の前年および前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)またはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。 (3)売った年、その前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。 (4)売った家屋や敷地等について、収用等の場合の特別控除など他の特例の適用を受けていないこと。 (5)災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 (6)売手と買手が、親子や夫婦など特別な関係でないこと。 |

この控除を適用できれば、節税できる可能性があります。

また、所有期間が10年を超える自宅を財産分与する際には、長期譲渡所得に対する軽減税率の特例を受けられることがあります(「(国税庁)マイホームを売ったときの軽減税率の特例」)。

この特例は、不動産の所有期間が長い場合に、譲渡所得税の負担を軽減するための制度です。軽減税率が適用されると、通常の税率よりも低い税率で税金が計算されます。

具体的には、この特例を適用すると、譲渡所得の6000万円以下の部分に対しては、所得税10%と住民税4%を合わせた14%の税率が用いられます。一方、6000万円を超える部分に関しては、通常の長期譲渡所得に対する所得税15%と住民税5%を合計した20%の税率が適用されることになります。なお、この特例は、上記の3000万円の特別控除と併用が可能です(税特措令20条の3第1項4号、租税特別措置法関連通達31の3-23・35-5)。

| 譲渡所得税の軽減 | |||

| 譲渡所得 | 所得税 | 住民税 | 合計 |

| 6,000万円以下 | 10% | 4% | 14% |

| 6,000万円超え | 15% | 5% | 20% |

譲渡取得税を課されたときは確定申告も必須!

不動産の譲渡による所得があった場合、納税者である財産分与をする側は、自ら税務署に確定申告を行って、必要な税金を納める必要があります。

譲渡取得税の場合は納税通知書が自動的に送られてはきませんので、申告を忘れないように気を付けましょう。

不動産価格が下落して譲渡所得そのものが生じない場合は、確定申告の義務はありません。ですが、税制上の特例によって税額がゼロになる場合は、申告が必要になることがあります。

財産分与される側にかかる不動産の税金

さて、本記事で前述したとおり、財産分与を受ける側には通常、贈与税は課されないとされています。

例外的に、その分与に係る財産の額が婚姻中の夫婦の協力によって得た財産の額その他一切の事情を考慮してもなお過当であると認められる場合や離婚を手段として贈与税若しくは相続税のほ脱を図ると認められる場合には贈与税が課されます。

また、離婚財産分与で不動産を受け取る場合、不動産取得税という税金が課税されることがあります。

不動産取得税とは、不動産を新たに取得したときに課税される税金です。この税金は、土地や建物などの不動産を購入したり、相続や贈与などで所有権が移転したりした際に発生します。

不動産取得税は、取得した翌年の1月1日の不動産の時価(固定資産税評価額)に基づいて計算されます。

固定資産税評価額とは、地方自治体が固定資産税を課税する基準として設定する不動産(土地や建物)の評価額です。この評価額は、一定の基準に基づいて計算され、不動産の公正な市場価値を反映するように定められています。

固定資産税評価額に基づいて計算される不動産取得税は4%です。その特例措置として、現在、土地と住宅については、2024年3月31日までの取得分に限り、軽減税率として3%となっています。

なお、財産分与で不動産を取得した際に、必ず税金がかかるわけではありません。

財産分与によって取得した不動産が、夫婦が共同で築いた財産であって、さらにその離婚財産分与が清算を目的とする財産分与(清算的財産分与)である場合には、通常は不動産取得税は課されません。一方で、夫婦の共有名義の不動産を一方が取得する形での離婚財産分与や、清算的財産分与などではなく慰謝料として不動産が財産分与されるケースなどでは、新たに不動産を取得する所有者に対し、不動産取得税が課税されることになります。

- 共有財産の清算を目的とする不動産の離婚財産分与に不動産取得税は原則として課されない。

- 不動産取得税は、固定資産税評価額に基づいて計算され、4%とされている。

離婚の財産分与の税金に関するQ&A

Q1.離婚の財産分与で現金を受け取った場合、贈与税はかかりますか?

離婚に伴う財産分与で現金を受け取る場合、通常は、現金は贈与税の対象にはなりません。

財産分与は離婚による共有財産の清算であり、通常の贈与とは異なるからです。ですが、受け取る現金の金額が非常に大きい場合や、離婚を手段として贈与税や相続税を免れる疑いがあるような場合には、贈与税が課される可能性があります。

Q2.財産分与をする側は、財産分与時に税金がかかることはありますか?

一般的には、共有財産の分割による財産分与では税金は発生しません。

ですが、財産分与をする側が不動産などを分与する場合に、その不動産が購入時より価値が上がっていると、譲渡所得税がかかる可能性があります。さらに、譲渡所得税を行った際には確定申告も必要です。

Q3.離婚時に不動産を分与する場合、どのような税金対策が考えられますか?

不動産を分与する際の税金対策としては、分与する不動産の評価額を適正に設定する、分与の対象を現金化する、または不動産の所有期間を調整する、などの方法があります。

また、税制上の特例を利用することで税負担を軽減する方法もあります。

まとめ

離婚に際して行われる財産分与は、夫婦が協力して築いた財産の公正な分配を目的としており、多くの場合、このような離婚財産分与に贈与税などの税金は発生しません。しかし、例外もあるので注意が必要です。

また、不動産などの大きな資産に関しては、譲渡所得税や不動産取得税といった税金がかかる場合があります。

不動産の価格が購入時より上昇していた場合、その差額が「みなし譲渡」であり所得(売却益)があるとして、譲渡所得税が課税されることになるのです。

また、不動産の新しい所有者への名義変更の手続きには、不動産の固定資産税評価額に基づいた登録免許税が必要になります。

これらの財産分与にかかる税金の計算は、財産分与される財産の価値や、財産を受け取る人の状況に応じて変わるため、専門的な知識が求められます。

離婚後の経済生活を安定させるためにも、財産分与と税金に関しては、適切に理解し、事前に対策しておくことが重要です。

このような複雑な税務処理について、専門家である弁護士に相談することは、適正な手続きを確保し、将来の不明瞭な点やトラブルを防ぐ上で非常に有用です。

当事務所でも初回無料相談を行っております。ぜひお気軽に、弁護士にご相談ください。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。