離婚の住宅ローンを徹底解説!財産分与で支払い義務はどうなる?

離婚時の財産分与の際に、まだ返済を終えていない住宅ローンが残っていることも少なくありません。

家やマンションなどの財産分与は、名義を誰にするか、あるいは売却するのか、それとも夫婦のどちらかが離婚後も住み続けるのかなど、様々な問題を解決していかなければならないため、夫婦だけでこれに対処するのは難しいことも多いです。

本記事では、離婚時の住宅ローンの取扱いについて、弁護士が詳しく解説します。

離婚財産分与と住宅ローンの基本的な知識に加えて、持ち家やマンションをどのように財産分与するのか、住宅ローンが連帯債務だった場合にはどのようにするのかなど、具体的にご説明します。

離婚時に財産分与を行うにあたって、本記事がご参考になりましたら幸いです。

目次

離婚で住宅ローンはどうなる?

夫婦が離婚した場合、家やマンションなどの不動産について、夫と妻とで財産分与をすることになります。

誰が自宅の住宅ローンの残債務を負担するかについて、気になっている方も多いのではないでしょうか。

住宅ローンの名義人(契約者)が原則として、住宅ローンの残債務の支払義務を負います。つまり、財産分与によって、夫と妻とで2分の1ずつ共有財産を折半することになったとしても、住宅ローンの残債務も2分の1ずつ折半することにはならないのです。

たとえば、住宅ローンの契約者が夫であれば、離婚後も住宅ローンは契約名義人である夫に支払義務があることになります。このことは、たとえ妻がその家に住むことになったとしても変わることはありません。支払義務は、住宅ローンの契約名義者にあるのです。

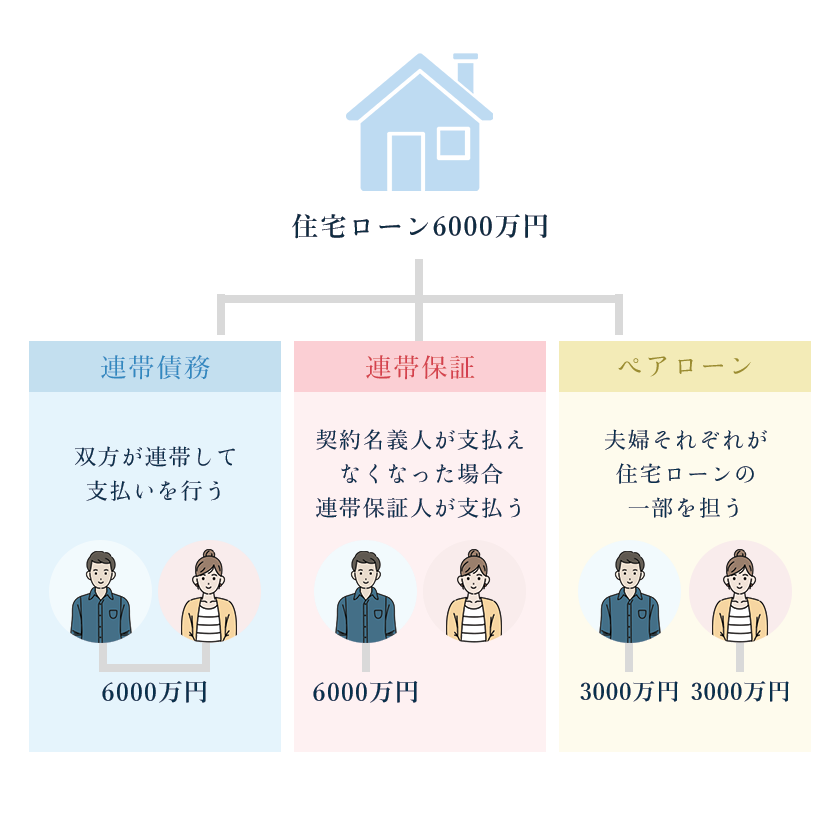

連帯債務や連帯保証などの場合の支払い義務

連帯債務の場合

夫婦が共同で住宅ローンを組んでおり、夫が「主債務者」、妻が「連帯債務者」となっているケースについて説明します。

この場合も、双方が連帯して住宅ローンの支払をしなければなりません。

離婚後も、この債務関係は変わらず、元配偶者の一方が支払いを怠ると、もう一方が法的に返済を求められることになります。

また、連帯債務は個人の信用情報にも影響を与えるため、住宅ローンの管理と返済計画には特に注意が必要です。

連帯保証の場合

連帯保証とは、保証人が主たる債務者と連帯して債務を負担する場合の保証をいいます(民法第454条)。

(連帯保証の場合の特則)

民法第454条 保証人は、主たる債務者と連帯して債務を負担したときは、前二条の権利を有しない。

通常の保証人であれば、債権者が保証人に対して、主たる金銭債務につき支払請求をしたとしても、保証人としては、まずは主債務者に催告するように反論することができます。

ところが、連帯保証は、通常の保証とは異なって、連帯保証人は、債権者に対して、そのような反論することは認められていません。

たとえば、夫が住宅ローンの「契約名義人」になっていて、妻が「連帯保証人」となっている場合で考えてみましょう。

債権者が、連帯保証人である妻に対して、住宅ローンの支払請求をした場合には、住宅ローンの支払義務があります。

住宅ローンを組んでいる金融機関(債権者)は、主債務者である夫にローンの返済を求めることもできますが、夫に求めず、いきなり連帯保証人である妻に返済を求めることも可能なのです。

以上のとおり、基本的には、離婚により生活環境が変わっても、連帯保証人である妻も住宅ローンの支払義務から免れることはないのです。

ペアローンの場合

住宅ローンには、ペアローンという契約形態があります。

住宅ローンにおける「ペアローン」は、夫婦やパートナーが共同で住宅ローンを組む制度です。この制度では、二人が一緒に住宅ローン申請を行い、収入や信用情報を合算して住宅ローンの審査を受けることができます。この方法により、単独での申請に比べて高額の住宅ローンを組むことが可能になります。

ペアローンの特徴は、それぞれの借り手が住宅ローンの一部を担う点にあります。

そのため、離婚後も、基本的には、各自の分担割合に応じてペアローンの支払義務は残ることになります。

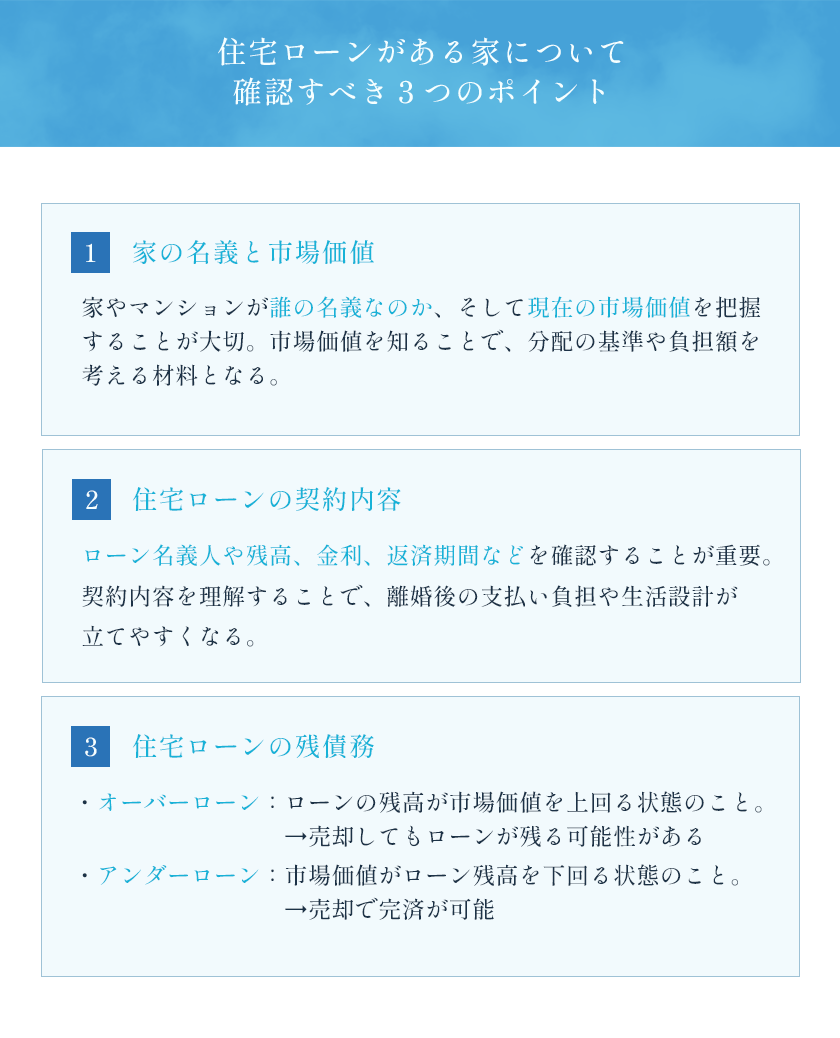

住宅ローンがある家について、まず確認すべきこと

離婚時の財産分与で家やマンションについて分配方法を決めていく場合、まずはその不動産について、名義や市場価格、住宅ローンの契約内容などを把握しておくことが必要です。

1.家の名義と市場価額を確認する。

まずは家やマンションの市場価額を把握することが大切です。家やマンションの市場価額を把握することで、家やマンションをどのように分けるか、または他の共有財産とどのようにバランスを取るかを決めていく際の基準になります。

特に、夫婦の一方が家やマンションに住み続ける場合は、他方配偶者へ支払うべき金額を算定するのに必要となることが多いです。

なお、家やマンションの名義は、法務局で交付申請できる不動産登記簿謄本などで確認することができます。

家やマンションの市場価格については、不動産会社による査定や固定資産税評価額などを参考にすることが一般的な確認方法です。

2.住宅ローンの契約内容を確認する。

住宅ローンの契約内容を確認することは、離婚時の財産分与を進める上で非常に重要です。

この住宅ローンの契約内容には、住宅ローンの名義人、借入金額、金利、返済期間、月々の返済額などが通常含まれます。契約内容を把握しておくことで、今後の支払額について正確に把握することができます。

住宅ローンの契約内容は、元々の住宅ローン契約書や金融機関から提供される住宅ローンの概要説明書で確認することができます。こういった書類からは、住宅ローンの現在の状態だけでなく、将来にわたる返済計画の詳細を知ることが可能です。

3.住宅ローンの残債務を確認する。

財産分与時に、家やマンションをどうするか決めるにあたって、住宅ローンの残債務を確認することが重要です。

住宅ローンの残債務額を把握することで、住宅ローンを完済してから家やマンションを分割するかなどを決めることができます。

住宅ローンの残債務の具体的な金額は、住宅ローンの契約書や、金融機関からの最新の返済明細書を確認することで把握することができます。

そうすることで、現在の返済状況と今後の返済計画を正確に理解できるのです。

なお、不動産の市場価値がその不動産にかかる住宅ローンの残高よりも高い状態を「アンダーローン」と言い、不動産の市場価値が住宅ローンの残高よりも低い状態を「オーバーローン」と言います。オーバーローンの場合は、物件を売却しても住宅ローンを完済することができず、売却後も残債務が残ります。

以上のように、家やマンションの離婚財産分与について必要な情報を確認してから、具体的な離婚財産分与の手続を行っていきます。

なお、家も含めた離婚時財産分与についての一般的な情報は、こちらの関連記事をご一読ください。

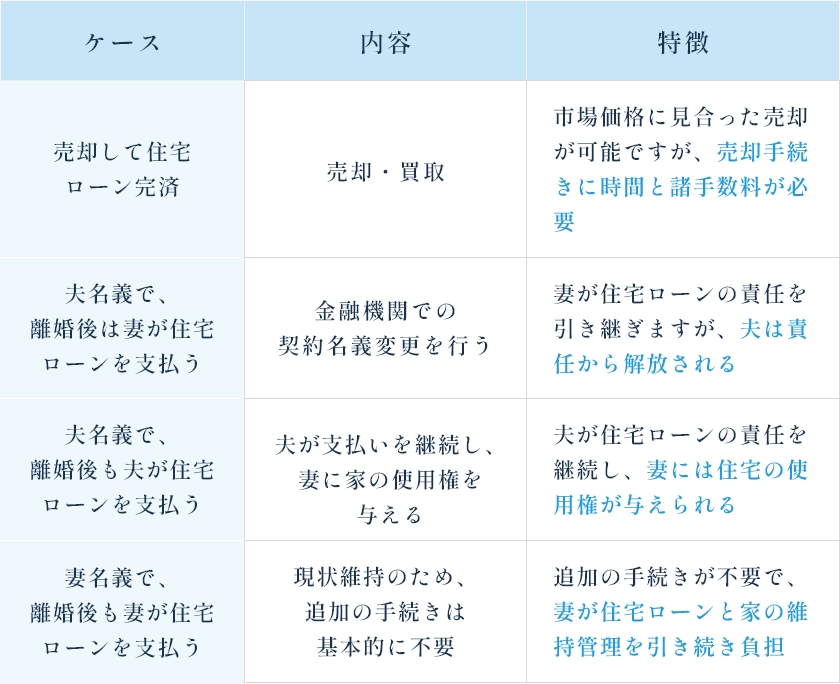

住宅ローンがある家の財産分与の方法

離婚時に住宅ローンが残っている家やマンションを財産分与する場合、夫婦の状況に応じて、通常は次のとおり、売却する方法と、夫か妻のどちらかが住み続ける方法があります。

- 家やマンションを離婚時に売却し、その売却代金で住宅ローンを完済する。

- 離婚後に妻か夫のどちらかが家やマンションに住み続け、本人もしくは他方配偶者が住宅ローンを支払う。

それでは、それぞれの離婚財産分与の方法について、具体的に見ていきましょう。

家を離婚時に売却し、その売却代金で住宅ローンを完済する場合

この方法では、不動産の仲介を通じて家やマンションを市場に売り出すことが多いです。売出し価格は自分で設定できるため、市場価値に見合った価格で売却することが可能となります。

自分で家やマンションを売却する以外にも、不動産会社に家やマンションを直接買い取ってもらう方法もあります。買取は、自分で売却する際の手続に比べて手間を大幅に短縮できます。

留意点としては、買取価格は市場価格の70%~80%程度になることが一般的なので、売却額が低くなるリスクがあることです。

家やマンションの売却が完了した後、売却代金から住宅ローンを完済します。住宅ローンを完済してなお余剰金があれば、財産分与の対象となります。余剰金の財産分与は、夫婦間の事前の合意や、夫や妻の家庭に対する貢献度、将来の経済状況を考慮して決定されることもあります。

以上の方法による売却額だけでは住宅ローンの完済が難しい場合には、任意売却という選択肢もあります。

任意売却は、金融機関の許可を得て物件を売却し、売却額全てを住宅ローン返済に充てる方法です。この場合、ローンの残債は月々返済していくことになりますが、返済負担が軽減される可能性があります。

また、任意売却を受け付けていない金融機関も存在するため、任意売却を検討する場合には、専門の業者に相談して、交渉を行う必要があります。

以上のとおり、財産分与に伴う家の売却と住宅ローンの返済には、複数の方法がありますが、それぞれにメリットとデメリットが考えられます。家の売却方法を選ぶ際には、現在の相場、家の状態、金融機関の条件などを十分に検討し、最も適切な方法を選ぶことが重要です。

また、離婚時の財産分与において、家の売却後に余剰金が出る場合には、余剰金の財産分与の方法についても、夫と妻との間で明確な合意を形成しておくことが望ましいです。

家に妻が住む場合

妻が現在の家に住み続ける場合に、次の3つのケースを想定して、それぞれに必要な手続等について解説をします。

1.現在の住宅ローンは夫名義で、妻が家に住み続け、妻が住宅ローンを支払う場合。

離婚後の住宅ローンの契約名義人を妻に変更して、妻が家に住み続ける場合には、現在の住宅ローンの契約名義人である夫である以上、住宅ローンの契約名義人の変更手続をしなければなりません。

住宅ローンの契約名義人の変更手続をするためには、まず住宅ローンを提供している金融機関に連絡して、名義変更について相談し、指定された手順で名義変更手続を行います。

金融機関は、妻の信用情報や収入状況を確認して、妻が住宅ローンの支払能力の有無を判断することになります。

名義変更が承認されると、妻を契約名義人とした住宅ローン契約を締結して、妻が住宅ローンの支払義務を夫から引き受けます。この際、妻の収入などによっては、住宅ローンの金利や返済期間などの契約内容が見直される可能性があります。

住宅ローンの名義変更が完了した後、妻は住宅の維持管理費用や関連する税金を負担することになります。

2.現在の住宅ローンは夫名義で、妻が住み続け、夫が住宅ローンを支払い続ける場合。

離婚時に夫名義の住宅ローンがある家に妻が住み続けて、夫が引き続き住宅ローンの支払を行う場合には、必要な手続がいくつかあります。

この場合には、住宅ローンの名義人は変更されず、離婚後も夫が引き続き住宅ローンの支払を続けることになりますが、妻は離婚後もその家での居住を継続します。

離婚後も、夫に家の所有権があるので、家を使用する妻の権利が脅かされないように、家の使用権についての合意や、家の所有権を夫婦の共有名義に変更することなどを検討しておかなければなりません。

使用権について合意した場合は、公正証書などの法的な文書により明文化しておくことが望ましいです。

また、夫が住宅ローンを支払い続けることになるので、財産分与の合意において、妻が夫に対して負担に見合うように調整すると良いでしょう。たとえば、車に関しては夫に譲ったり、預貯金は夫に多めに渡すことにするなどが考えられます。

さらに、将来的な変更や調整が必要になる場合もあります。

たとえば、住宅ローンの状況が変わったり、家の維持に関する事情が変わったりした場合、夫と妻との間で、家や住宅ローンに関しての新たな合意が必要になることがあります。このため、状況の変化に応じて柔軟に対応できるように、離婚後も夫や妻の連絡先を残して、生活の変化にあわせて合意内容を見直せるようにすることが重要です。

3.現在の住宅ローンが妻名義で、妻が家に住み続け、妻が住宅ローンを支払い続ける場合。

住宅ローンの契約名義が妻で、その妻が離婚後も家に住み続けると同時に、そのまま住宅ローンの支払も続ける場合は、住宅ローンの名義変更や追加の金融手続も不要なので、妻は既存の住宅ローン契約に基づいて、引き続き住宅ローンの残債務の返済を行います。

家の維持管理費用や関連する税金も、引き続き妻が負担します。

ただし、公平な離婚時財産分与を行うためには、家の市場価値を正確に評価することが重要です。また、将来的な変更や調整が必要になる場合もありますので、状況の変化に応じて柔軟に対応できるように、夫の連絡先を残しておくなど、日頃から備えておきましょう。

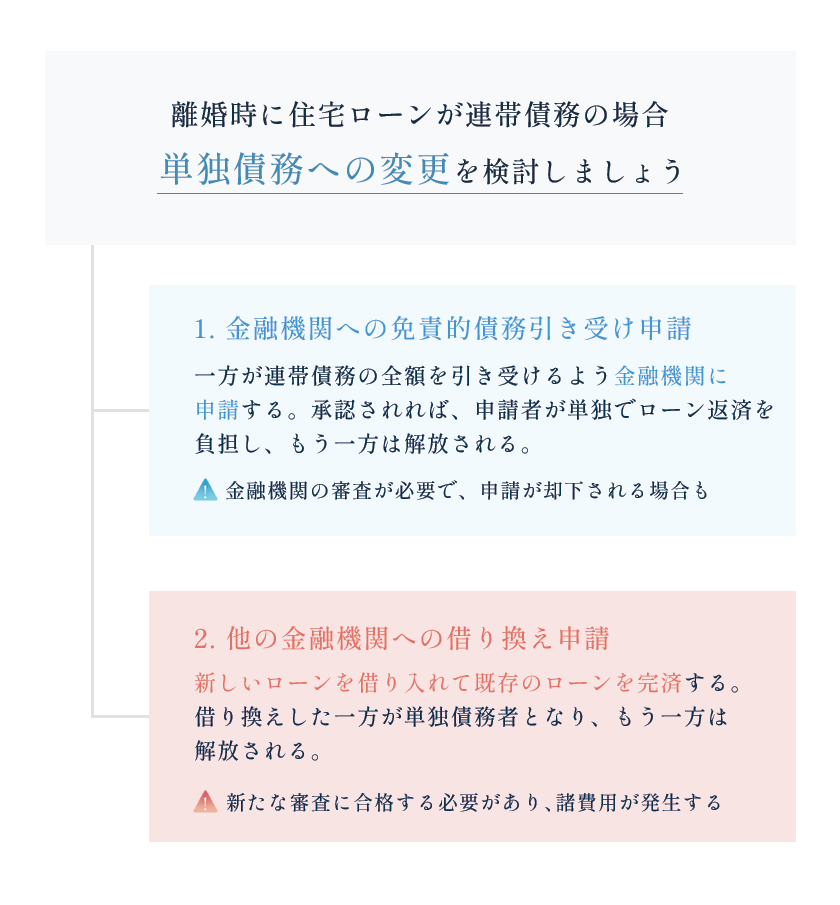

連帯債務の場合は単独債務に変更できるかを検討しましょう

さて、ここまでご紹介した財産分与の方法は、いずれも離婚前の住宅ローンの契約名義が夫婦どちらか単独の名義だった場合です。

離婚前の住宅ローンの契約名義が夫婦共同だった場合(連帯債務だった場合)には、離婚後に単独債務に変更することが望ましいです。

この場合、連帯債務から単独債務に変更するためには、大きく2つの方法が考えられます。

1.金融機関への免責的債務引き受け申請

この場合は、連帯債務者の一方が、もう一方の責任分も含めて、すべての住宅ローンを引き受けることを金融機関に申請します。この申請が承認されると、申請者が単独で住宅ローンを負うことになり、もう一方の連帯債務者は債務から解放されることになります。

申請を受けた金融機関は、申請者の返済能力や信用状況を審査して、申請を承諾すべきかどうかを判断します。

ただし、金融機関の判断によっては承認されない場合もあるため、事前に金融機関と相談して、連帯債務を単独債務にできるか確認しておくことが重要です。

2.他の金融機関への借り換え申請

この場合は、連帯債務者の一方が新たな金融機関から新しい住宅ローンを借り入れ、その借入金で現在の住宅ローンを完済します。

借入をする場合、新たな住宅ローンを提供する金融機関は、申請者が単独で住宅ローンの返済を行う能力があるかどうかを審査します。承認されれば、元の連帯債務者の一方が新たな単独債務者となり、もう一方は住宅ローンから解放されることになります。

ただし、この方法は新たな金融機関の審査に合格する必要があり、借り換えには手数料や諸費用が発生することも考慮する必要があります。

住宅ローンが払えない時はどうすればいい?

住宅ローンの返済が困難になった場合の対応策として、以下の方法が考えられます。

金融機関と相談する。

金融機関に状況を説明して、返済計画の見直しや返済期間の延長、一時的な返済猶予などの対応を相談します。金融機関は返済可能な計画を望んでいるため、解決策を提案してくれる可能性があります。

借り換えやリファイナンスを検討する。

他の金融機関から新しい住宅ローンを借り入れて、現在のローンを完済する方法です。新しいローンがより低い金利で提供される可能性がありますが、審査が必要で追加の費用がかかることもあります。

任意売却を検討する。

家を市場価格で売却して住宅ローンを完済する方法です。競売よりも高い価格で売却できる可能性があり、債務者にとって有利な場合があります。

家を貸す。

家を賃貸に出して収入を得ることも一つの選択肢です。賃貸収入は住宅ローンの返済に充てることができ、安定した収入源となる可能性があります。ただし、賃貸経営には管理やメンテナンスの責任が伴い、テナントを見つけるための努力も必要です。

離婚慰謝料は住宅ローンの影響を受けるの?

離婚後、妻が家に住み続け、夫が住宅ローンの支払を継続すると合意した場合に、夫が住宅ローンを離婚後も負担するのであれば、離婚慰謝料の金額に影響するかもしれない、と心配になる方がいらっしゃいます。

たとえば夫が不倫したことによる離婚慰謝料は、夫の不法行為によって妻が受けた精神的な苦痛を、金銭で損害賠償するという性質のものです。

住宅ローンと離婚慰謝料は、そもそも性質が異なるため、住宅ローンの支払があるからといって、離婚慰謝料の金額が影響を受けるものではありません。

なお、離婚条件は基本的に夫婦で話し合って決めるものですので、住宅ローンを夫が支払って、その家に離婚後も妻が住むこと自体を、離婚慰謝料の代わりにするという合意も可能です。実際に、そのように離婚時に取り決める夫婦もいます。

Q&A

Q1.離婚時に住宅ローンの残債務がある場合、離婚財産分与はどのように行われますか?

A:住宅ローンの残債務は、通常負債として扱われます。不動産の価値から残債務を差し引いた金額が、財産分与の対象である共有財産となります。

Q2. 離婚後、住宅ローンの名義をどのように変更すればいいですか?

A:住宅ローンの名義変更には、金融機関への申請が必要です。名義変更の申請をすると、申請者が住宅ローンの支払能力を有しているかどうかを金融機関が審査します。この審査を通過すれば、名義変更が可能となります。

Q3.離婚後に住宅ローンの支払いが困難になった場合、どのように対処すればよいですか?

A:まずは金融機関と相談して返済計画の見直しを求めることが一般的です。

そして、必要に応じて借換えや任意売却を検討することも有効です。

当法律事務所の弁護士にご相談ください

本記事では、離婚時の財産分与における、持ち家やマンションの住宅ローンについて、弁護士が解説しました。

家やマンションといった夫婦の大きな共有財産は、離婚時にどのように分配するのか、悩ましい点も少なくないことでしょう。

特に、住宅ローンが残っている不動産の取扱いは複雑で、アンダーローンやオーバーローンといった状況に応じた適切な対応をする必要があります。アンダーローンの場合、不動産の売却額がローン残高を上回るため、財産分与の際に余剰金が生じる可能性があります。一方、オーバーローンの状態では、売却してもローンを完済できず、残債務が問題となります。

このような場合、不動産の売却、住宅ローンの名義変更、あるいは借換えといった選択肢が考えられます。それぞれの選択にはメリットとデメリットがあり、ご自身の状況に最適な解決策を見つけることが重要です。

さらに、住宅ローンの連帯債務をどのように扱うかも、重要な検討事項です。連帯債務者の一方がローンを単独で引き受けるか、あるいは他の方法で債務の責任を分担する必要があります。

この記事でご説明したことが、財産分与において、ご参考になりましたら幸いです。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。