ひとり親控除とは?要件や対象者、手続き方法をわかりやすく解説

ひとり親控除とは、ひとりで子どもを育てる親が、所得税などの税金について、一定のサポートを受けるための制度です。この控除を利用することで、所得税や住民税の金額が軽減されるため、経済的な負担が軽くなります。

このひとり親控除について、そもそも「ひとり親」とはどういう意味かをご存知でしょうか。

ひとり親になる理由は、離婚や死別、そもそも婚姻していない、などさまざまです。また、法律婚はしていないが同居して事実婚状態になっている場合など、何が「ひとり親」に該当するのか、はっきり分からないという人も少なくないかと思います。

そこで、この記事ではひとり親控除の対象者となる「ひとり親」の意味や、ひとり親控除の適用を受けるために必要な要件、申請手続き方法である年末調整や確定申告などについて、弁護士がわかりやすく解説いたします。

少しでも本記事がご参考となれば幸いです。

目次

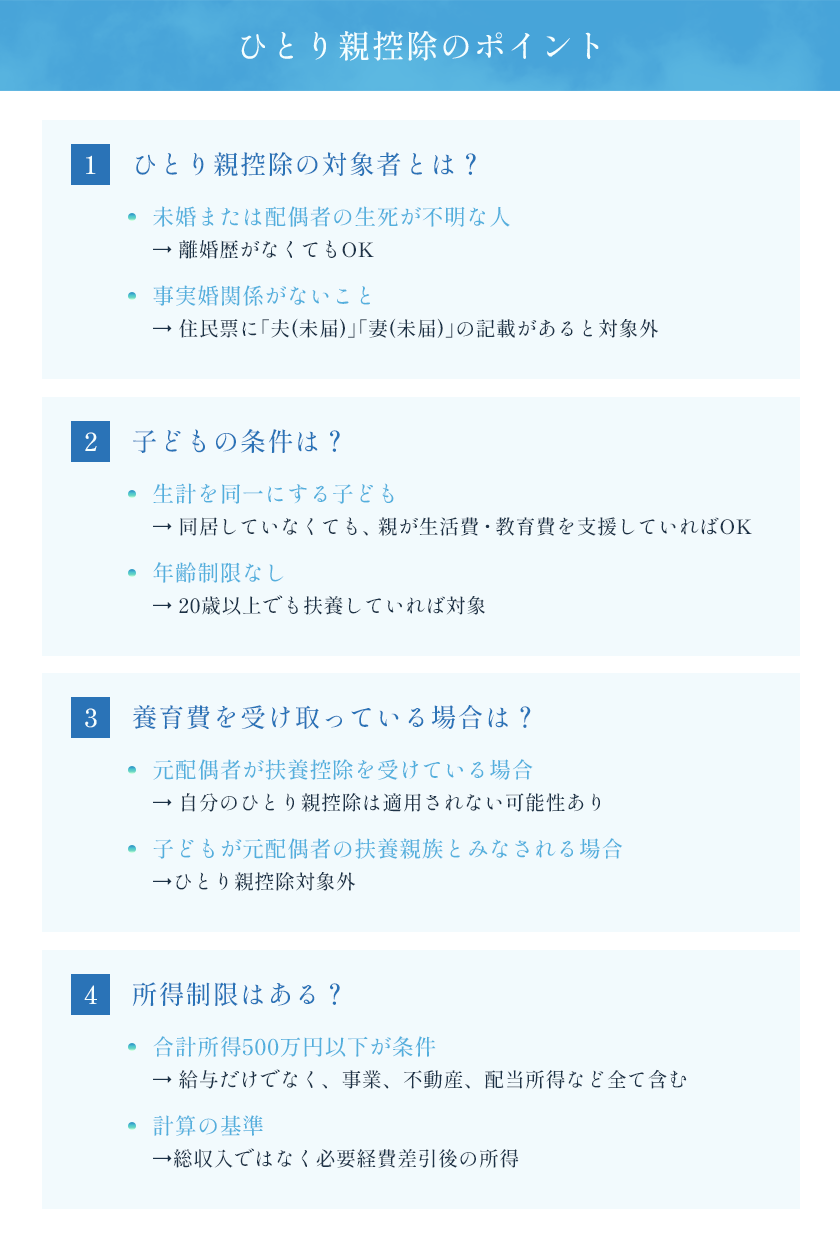

ひとり親控除の要件とは?わかりやすく解説

ひとり親控除とはどういう制度?要件は何?

ひとり親控除は、2020年(令和2年)に新たに導入された税制度です。「ひとり親」という言葉通り、ひとりで子どもを扶養する親が、所得税や住民税において控除を受けることができる制度になります。

婚姻歴や性別による差別をなくし、すべてのひとり親が公平に税制上の支援を受けられるようにすることを目的として、このひとり親控除の制度が導入されました。

2020年以前の税制度では、寡婦控除と寡夫控除が存在しましたが、これは、離婚または配偶者との死別により独身となった場合に控除を受けられる、といったように対象者が限定されていました。

そのため、そもそも未婚で離婚歴のないひとり親が子どもを扶養する場合には、寡婦控除・寡夫控除の適用外であり、実際は同じ「ひとり親」なのに、婚姻歴の有無だけで経済的な負担が不平等に感じられるケースが多々あったのです。

こうした背景から、婚姻歴や性別を問わず、すべてのひとり親が等しく支援を受けられるようにと、「ひとり親控除」の制度が設けられました。

2020年にひとり親控除制度を導入したのに合わせ、寡夫控除は廃止となりました。寡婦控除制度は残りましたが、寡婦控除制度の内容は見直されています。このように、ひとり親控除は、より多くのひとり親が公平に支援を受けられるように設けられた重要な税制度であり、ひとり親家庭の経済的負担の軽減を図るために欠かせない税制度なのです。

さて、ひとり親控除の対象者となるためには、単純に「ひとりで子どもを育てている」だけではなく、いくつかの要件を満たさなければなりません。

ひとり親控除の要件

- ひとり親控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明であること。

- 事実婚関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を同一にする子どもがいる(その子どもが他の人の同一生計配偶者や扶養家族ではなく、その年の総所得が48万円以下である場合に限定される)こと。

- 総所得金額が合計で500万円以下であること。

これらの要件について、より詳しく見ていきたいと思います。

ひとり親の意味は?事実婚の場合や、未婚のひとり親は対象者になるの?離婚歴は必須?

ひとつ目の要件である「ひとり親控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明であること。」と、ふたつ目の要件である「事実婚関係と同様の事情にあると認められる一定の人がいないこと。」について深掘りしましょう。

「ひとり親控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明であること。」の要件については、税制上のひとり親として認定されるためには、法律上の婚姻関係にない状態であることが求められることを意味します。

つまり、かつて婚姻していて離婚したか、といったことは要件ではなく、婚姻歴の有無によらず、12月31日時点で未婚であり、子どもを扶養しているシングルマザーやシングルファザー、または配偶者が亡くなった後に再婚していない寡婦・寡夫が、ひとり親控除の対象者となります。

ひとり親控除のもう一つの重要な要件は、事実婚の関係に該当する人がいないことです。事実婚とは、法律上の婚姻はしていないものの、実質的に夫婦と同等の生活を送っている関係を指します。この場合、たとえ法律上結婚していなくても、税法上では配偶者がいるとみなされるため、ひとり親控除の適用外となります。

事実婚の有無については、住民票に「夫(未届)」や「妻(未届)」といった記載があるかどうかで判断されることが一般的です。

ひとり親控除はいつまで受けることができるの? 子どもの年齢は何歳まで?

続いて、「生計を同一にする子どもがいること。」の要件について詳しく見ていきましょう。

「生計を同一にする子ども」というのは、親と経済的に一体となって生活している子どものことを指します。そのため、たとえ子どもが進学などで家を出ていても、親が生活費や教育費を支援していれば、この子どもは扶養対象とみなされることになります。

ひとり親控除における扶養対象者の「子ども」については、年齢の規定はありません。そのため、子どもが20歳以上であっても、「生計を同一にする子ども」である限り、その子のひとり親はひとり親控除の適用を受けることができるのです。

ただし、子どもが働いていて収入がある場合などには注意が必要です。その年の子どもの総所得が48万円以下で、子どもが他の誰かの配偶者や扶養家族になっていない場合に限られます。

このように、ひとり親控除は、子どもの年齢にかかわらず、生計を一にする子がいる場合に利用できる制度となります。

なお、孫や親、祖父母など、子ども以外の扶養親族は、ひとり親控除の対象者とはなりません。

離婚して元配偶者から子どもの養育費を受け取っている場合は?

ところで、ひとり親の中には、離婚して子どもを養育しながら、元配偶者から子どもの養育費を受け取っている場合もあるかと思います。

税制度上、子どもの養育費を受け取っている場合、子どもは元配偶者の経済的扶養下にあるとみなされることになり、税制度上その元配偶者の「扶養親族」として扱われる場合があるため、注意が必要です。

子どもが元配偶者の扶養親族とみなされる場合、子どもはその元配偶者の「扶養控除」の対象となります。そして、元配偶者の扶養控除の対象となる場合は、自分自身のひとり親控除は適用されません。元配偶者の扶養控除の対象となる場合に、自分自身のひとり親控除の適用も認めてしまうと、税制上、同一の子どもについて、夫婦の双方に対して二重に控除(扶養控除とひとり親控除)を適用することになってしまうからです。

年収いくらまで?所得制限とは

ひとり親控除が適用される対象者の要件として、ひとり親自身の経済状況も重要な判断基準となります。

ひとり親控除の制度では、ひとり親控除を受けるための主要な条件の一つとして、その年の本人の合計所得金額が500万円以下であることが定められています。

この500万円以下という所得制限がなぜ設けられているのかといいますと、ひとり親控除が低〜中所得のひとり親家庭を支援する目的で設計されたためです。経済的に比較的余裕のある家庭は、ひとり親控除の対象外とされています。

500万円以下という合計所得金額には、給与所得だけでなく、事業所得、不動産所得、配当所得など、その年に得たすべての所得が含まれます。したがって、この金額が500万円を超える場合、ひとり親控除を利用することはできません。

なお、この場合の「所得」というのは、総支給額の意味ではないため、注意が必要です。ひとり親控除における「所得」とは、総支給額から必要経費を差し引いた金額のことを意味しています。

また、遺族年金は非課税なので、この「所得」金額には含まれないとされています。自身の所得がひとり親控除の対象となる500万円以下に該当するのか不明な場合は、弁護士などの専門家にご相談いただくことをおすすめいたします。

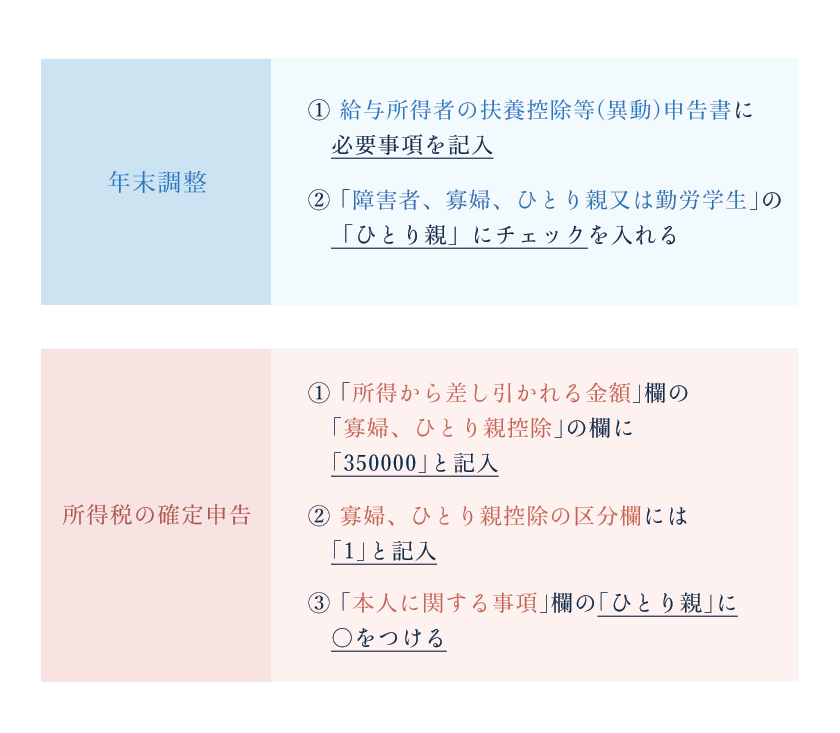

申請手続き方法は「年末調整」か「確定申告」

ひとり親控除の申請手続き方法は、年末調整か所得税の確定申告になります。原則として、会社勤めで給与収入のある人は年末調整、自営業や個人事業主などは所得税の確定申告によって、ひとり親控除の手続きを行うことになります。

なお、給与収入が複数ある場合など、会社勤めでも所得税の確定申告を行わなければならない場合があるため、注意してください。

年末調整の手続き

年末調整は、勤務先の会社が行う手続きで、1年間の所得税額を調整し、過不足があれば精算するものです。ひとり親控除を年末調整で申告する場合、勤務先から配布される「給与所得者の扶養控除等(異動)申告書」に必要事項を記入します。

「給与所得者の扶養控除等(異動)申告書」の「C 障害者、寡婦、ひとり親又は勤労学生」の「ひとり親」にチェックを入れます。

給与所得者の扶養控除等(異動)申告書を会社に提出して、手続きは終了です。

所得税の確定申告の手続き

確定申告は、個人が直接税務署に対して行う申告で、特に副業や自営業の所得がある場合、または年末調整で処理しきれなかった項目がある場合に必要です。ひとり親控除を所得税の確定申告によって申請する場合は、確定申告書の第一表と第二表にそれぞれ記入する必要があります。

まず、確定申告書の第一表にある「所得から差し引かれる金額」欄の、「寡婦、ひとり親控除(」の欄に、ひとり親控除の控除額を「350000」と記入してください。ひとり親控除における所得税の控除金額は、一律で35万円と定められているためです。

そして、「寡婦、ひとり親控除」の区分欄には「1」と記入しましょう。

続いて、確定申告書の第二表にある「本人に関する事項」欄の、「ひとり親」に〇を書きます。

ひとり親控除に関しての記入は以上の通りで、あとは通常通り、税務署に対して所得税の確定申告の手続きを行います。

このように、ひとり親控除の制度を利用するための手続き方法自体は、非常に簡単です。

ひとり親控除はいくら控除される?計算方法は?

さて、ひとり親控除の手続きを行うと、具体的にはいくら金額が控除され、どのように所得税や住民税が計算されることになるのでしょうか。

ここでは、所得税と住民税について、ひとり親控除の計算方法を簡単に解説させていただきます。

所得税の控除金額は一律35万円

まず、ひとり親控除の適用を受けると、所得税については一律35万円控除されます。

具体的な計算については、以下のようになります。

ひとり親控除を受けるシングルマザーについて、子どもの収入はなく、シングルマザー本人のその年の所得金額(ここでは単純に、年収から社会保険料等を差し引いた金額を意味しています)が300万円だとしましょう。

まず、所得税について基礎控除の金額(48万円)を差し引きます。

3000000-480000=2520000(252万円)

そして、ひとり親控除の所得税の控除金額は一律35万円なので、252万円から35万円を差し引きます。

2520000-350000=2170000(217万円)

この217万円が、所得税額の計算の基準となる課税対象額となります。

所得税については、課税対象額ごとに所得税の税率が決められているので、課税対象額217万円の所得税の税率10%をかけます。

2170000×0.1=217000(21万7000円)

最後に、課税対象額ごとの税額控除の適用を受ける場合は、税額から税額控除額を引きます。課税対象額217万円の税額控除は9万7500円なので、21万7000円から税額控除9万7500円を引きます。

217000-97500=119500円(11万9500円)

住民税の控除金額は一律30万円

住民税についても、上記の所得税の場合と同様に、その年の所得金額から一律30万円控除されることになります。

計算の流れは所得税の場合と同じですが、基礎控除の金額や税率が異なるため、注意してください。

住民税について、基礎控除の金額は、所得金額が2400万円までは43万円と定められているため、まずは300万円から43万円を差し引きます。

3000000-430000=2570000(257万円)

次に、ひとり親控除の控除金額30万円を差し引きます。

2570000-300000=2270000(227万円)

この227万円が、住民税の課税対象額となります。この課税対象額に、住民税の税率をかけて均等割を足し、最後に調整控除を引くと住民税の金額を算出できます。

なお、住民税の税率については、市区町村によって異なりますので、ご不明な点がありましたら役場の担当窓口でご確認いただくことをおすすめいたします。

以上の通り、ひとり親控除を適用して所得税額や住民税額が計算されることになります。計算の結果、還付金がある場合は、いくらか戻ってくることになります。

たとえば会社員であれば、12月の給与もしくは翌年1月の給与とあわせて、年末調整の還付金が支払われることが一般的です。

所得税の確定申告を行った場合は、還付金の振込先として指定した銀行口座などに入金されます。所得税の確定申告は、手続きを行ってから還付金を受け取るまでに、1ヶ月程度はかかります。

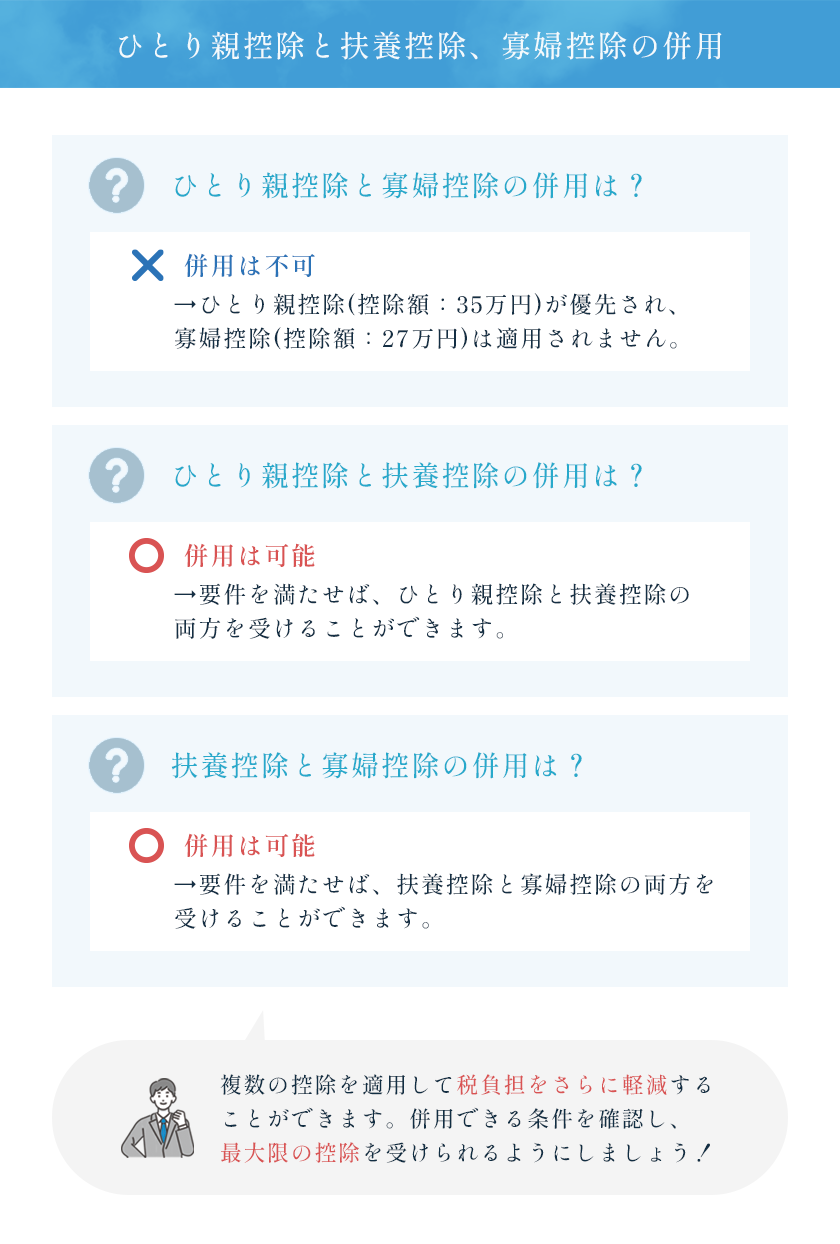

ひとり親控除と扶養控除、寡婦控除は両方併用できる?

最後に、ひとり親控除と似た税制度に「寡婦控除」と「扶養控除」があります。この税制度とひとり親控除を併用することはできるのか、その違いなどについて見ていきたいと思います。

寡婦控除・扶養控除との違い

寡婦控除とは

ひとり親控除と類似した制度に「寡婦控除」があります。

「寡婦(かふ)」とは、夫と離婚または死別した後再婚せず、独身でいる女性のことを意味します。したがって、寡婦控除とは、納税者本人が夫と離婚または死別した後再婚していない「寡婦」であって、一定の要件を満たすときに、税額を軽減できる制度なのです。

寡婦控除を受けることができるためには、次の要件に該当しなければなりません。

- その年の12月31日時点で、夫と離婚した後婚姻していない人で扶養親族がいること。または夫と死別した後に婚姻していないこと(夫の生死が明らかでない一定の者を含む)。

- 寡婦本人の合計所得金額が500万円以下であること。

- 事実上婚姻関係と同様の事情にあると認められる人がいないこと。

なお、戸籍上の性別が女性でなければ寡婦に該当しないため、妻と離婚または死別した夫は、寡婦控除の対象にはなりません。妻と離婚または死別した夫に子どもがいる場合は、本記事で解説させていただいた要件を満たせば、ひとり親控除の適用を受けることになります。

寡婦控除の控除金額は27万円です。つまり、所得金額から27万円を差し引いた金額が課税所得金額となり、これを基に所得税や住民税が計算されることになります。

こうした寡婦控除とひとり親控除が重複する場合は、控除額の多いひとり親控除が優先されることになります(寡婦控除27万円、ひとり親控除35万円)。そのため、ひとり親控除と寡婦控除を併用して適用することはできません。

扶養控除とは

扶養控除とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に、一定の金額の所得控除を受けることができる制度です。

扶養控除の適用を受けるためには、次の要件を満たす必要があります。

- その年の12月31日時点の扶養親族の年齢が16歳以上であること。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)であること。

- 納税者と扶養親族が生計を一にしていること。

- 年間の合計所得金額が48万円以下(給与収入の場合、年収103万円以下)であること。

- 青色申告者の事業専従者として給与を受けていない、または白色申告者の事業専従者でないこと。

配偶者が扶養控除の対象とならないのは、配偶者は「配偶者控除」の適用を受けるためです。そして、ひとり親控除の場合と異なり、扶養親族は「子ども」に限定されません。

扶養控除の場合、控除金額は扶養親族の年齢や人数によって変動するため、ひとり親控除のように一律ではありません。たとえば、扶養親族の年齢が16歳以上18歳以下であれば、控除金額は38万円となり、扶養親族の年齢が19歳以上22歳以下であれば、控除金額は63万円となります。

前述の寡婦控除の場合は、ひとり親控除と寡婦控除を併用することができないとご説明いたしましたが、扶養控除とひとり親控除は、要件を満たせば併用することが可能とされています。さらに、扶養控除と寡婦控除を併用することもできます。

この通り、所得税法上の各種控除は多種多様です。それぞれ適用を受けるための要件や、控除される金額は異なり、併用できる控除と併用できない控除もあります。

ご自身の場合にどの制度の控除を受けられるのか、併用は可能かなどを正確に知りたい場合は、弁護士や税理士をはじめとした専門家にご相談いただくことをおすすめいたします。

Q&A

Q1.ひとり親控除とは何ですか?

ひとり親控除とは、ひとりで子どもを扶養している親が税制上のサポートを受けるための所得控除です。この控除によって所得税と住民税が軽減され、ひとり親の経済的負担が減少します。ひとり親控除による控除額は所得税で35万円、住民税で30万円です。

Q2.ひとり親控除を受けるための要件は何ですか?

ひとり親控除を受けるためには、以下の要件を満たす必要があります。

- ひとり親控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明であること。

- 事実婚関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を同一にする子どもがいる(その子どもが他の人の同一生計配偶者や扶養家族ではなく、その年の総所得が48万円以下である場合に限定される)こと。

- 総所得金額が合計で500万円以下であること。

Q3.ひとり親控除の申請手続き方法を教えてください。

ひとり親控除の申請は、年末調整または確定申告の際に行います。

勤務先を通じて年末調整で行う場合は、勤務先から配布される「給与所得者の扶養控除等(異動)申告書」の「C 障害者、寡婦、ひとり親又は勤労学生」の「ひとり親」にチェックを入れます。

ひとり親控除を所得税の確定申告によって申請する場合は、確定申告書の第一表と第二表にそれぞれ記入して、税務署に提出します。

弁護士にご相談ください

ひとり親控除は、ひとりで子どもを扶養する親を経済的に支援するための重要な税制度です。この控除を適用することで、所得税および住民税が軽減され、ひとり親の財政負担を少しでも和らげることが可能となります。

ひとり親控除の控除金額は所得税で35万円、住民税で30万円と定められており、年末調整や確定申告の手続きによって申請することができます。

本記事でご紹介したひとり親控除の他にも、所得税法上の控除制度は、寡婦控除、扶養控除、配偶者控除とさまざまです。

それぞれ、適用される対象者や要件、控除金額が異なるため、自分がどの制度の適用を受けるか分からない場合は、弁護士をはじめとした専門家にご相談いただくことをおすすめいたします。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。