母子家庭で非課税世帯とは|住民税非課税世帯じゃなくなったらどうなる?

母子家庭や父子家庭といったひとり親世帯では、税制度上におけるさまざまな優遇や、補助金の支給制度が設けられています。

そうした中でも、「非課税世帯」に該当するかどうかで、経済的負担は大きく異なってきます。

この「非課税世帯」について、一体何が非課税となるのか、非課税世帯に該当するための条件は何なのか、具体的にご存知でしょうか。

この記事では、母子家庭を中心としたひとり親世帯における「非課税世帯」の具体的な定義や、該当条件、そして万が一非課税でなくなった場合にどのような税負担が発生するのかについて、弁護士がわかりやすく解説していきます。

離婚後の母子生活の経済的安定を図る上で、税制度を正しく把握しておくことは非常に重要です。本記事が、少しでもご参考となりましたら幸いです。

目次

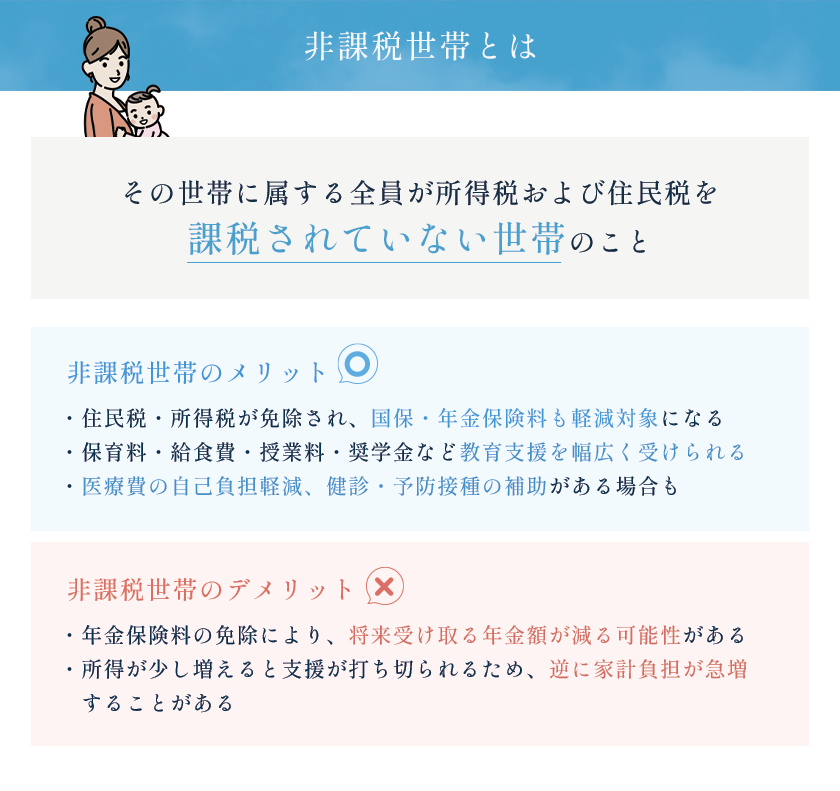

母子家庭で非課税世帯とは

それでは最初に、「非課税世帯」とはどういった意味なのか、その制度の概要について確認しておきましょう。

住民税や所得税の非課税世帯とは

母子家庭における「非課税世帯」とは、その世帯に属する母親や子供など、全員が所得税および住民税を課税されていない世帯のことを指します。

住民税とは、個人が居住する地域の都道府県や市区町村に対して納める税金です。所得に応じて課される「所得割」と、所得にかかわらず一定額が課される「均等割」の二種類があります。住民税は、地域の行政サービスや福祉事業、学校の運営、道路や公園の整備など、住民の暮らしを支えるための資金として活用されています。

所得税とは、個人が働いて得た給与や事業で得た利益などの所得に対して、国に納める税金です。所得が多いほど税率が高くなる仕組み(累進課税)となっています。納められた所得税は、国の運営費用や公共サービス、社会保障制度の維持など、日本全体を支えるために使われています。

会社に勤めている人の場合は、所得税や住民税が毎月の給与から差し引かれる仕組み(特別徴収)になっています。自営業者やフリーランスなど給与から差し引かれない人や、退職した人の場合は、自分で直接納付します。自治体から送付される納付書を目にしたことのある人もいらっしゃるのではないでしょうか。

こうした住民税や所得税は、個人の所得に基づいて課されます。

母子家庭の場合、主な収入を担う母親の所得が一定の基準を下回ったときに、非課税世帯と判断されることになります。

なぜ非課税世帯という制度が設けられているのかというと、主に経済的に厳しい状況に置かれた世帯の負担を軽減し、最低限の生活を保障するためです。特に母子世帯においては、税金の負担を免除することで、子供の養育費や教育費を確保しやすくし、格差の拡大を防ぎ、子供の健全な成長をサポートするのが狙いの一つです。

非課税世帯に該当すると、住民税や所得税が免除されるだけでなく、国民健康保険料の軽減や、子供の教育費や医療費の補助、各種給付金の支給など、生活を支えるさまざまな優遇措置を受けることができます。

そのため、自分の家庭が非課税世帯に当てはまるかを正しく把握し、利用できる制度をしっかり活用することが、経済的な負担を軽減し、安定した暮らしを実現するために大切なのです。

非課税世帯のメリットとデメリット

非課税世帯になると税負担が減るということで、それ自体が大きなメリットですが、それ以外のメリットもあれば、デメリットもあります。

非課税世帯のメリット

①税金の負担がなくなる

非課税世帯になると、住民税や所得税を支払わなくてよくなり、世帯の手元に残るお金が増えます。また、国民健康保険料や国民年金保険料などの社会保険料も、所得状況に応じて減免されるため、家計の負担が軽くなります。

②教育や子育ての支援が充実する

非課税世帯には、子育てや教育に関するさまざまな支援制度が用意されています。たとえば、保育料や学校給食費の免除・軽減、高校や大学での授業料減免、給付型奨学金などを利用できるため、子供の将来に必要な教育費用の負担が大幅に軽くなります。

③医療費や健康管理の費用負担が減る

非課税世帯は医療費の自己負担額が軽減されたり、健康診断や予防接種の費用を補助されたりする場合があります。そのため、経済的な理由で受診を控えることなく、安心して必要な医療サービスを利用しやすくなります。

非課税世帯のデメリット

①将来受け取る年金が少なくなる可能性

非課税世帯の場合、国民年金保険料が免除されることがあります。将来もらえる年金の金額は、現役時代に支払った年金保険料の納付額や期間によって決まるため、国民年金保険料の納付額や期間が少なくなることによって、老後に受け取る年金額が少なくなってしまうのです。目先の保険料負担は軽くなりますが、将来の生活が不安定になるリスクもあるため、経済状況が改善したら納付を検討することが大切です。

②所得増加による支援制度打ち切りの影響

世帯の所得が非課税基準を少しでも超えると、それまで受けていた支援が急に受けられなくなる場合があります。たとえば、収入が増えた途端に医療費助成や教育費の支援が打ち切られ、負担が急激に増えてしまうケースも少なくありません。そのため、所得増加にともなう負担の増加を想定した家計管理をしておくことが重要です。

いつまで非課税なの?

ところで、他の子育て支援制度や給付金では、「子供が18歳まで」といった子供の年齢による制限が設けられていることが多いですが、住民税や所得税の非課税制度に関しては、「子供が18歳になったら非課税世帯ではなくなる」というような、年齢による条件は設けられていません。

なぜなら、非課税世帯の認定は、あくまでも世帯全体の所得が基準以下であるかどうかで判断される仕組みであり、子供が何歳であるかよりも、世帯の経済的な状況が重視されるためです。つまり、子供が成人したとしても、所得が基準を下回る状況が続いている限り、その世帯は引き続き非課税世帯として扱われることになります。

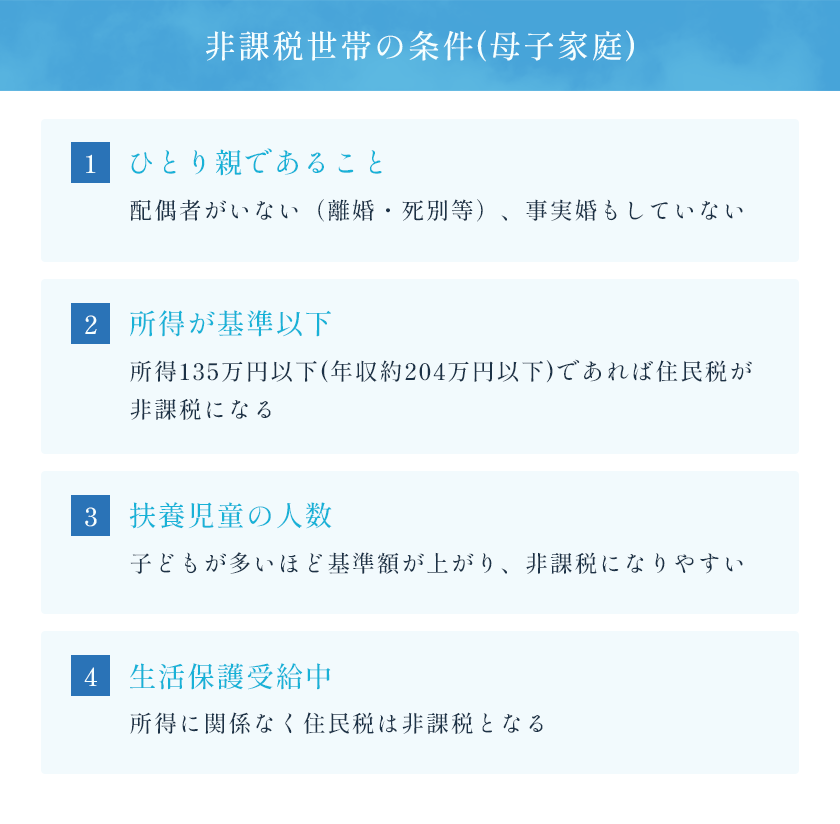

非課税世帯の条件

母子家庭が住民税の非課税世帯として認定されるためには、いくつかの条件があります。大きく分けると、以下のようになります。

まず、母子家庭が住民税非課税になるための代表的な条件として、「ひとり親」の基準があります。ひとり親とは、離婚や死別などによって配偶者がおらず、また事実婚のパートナーもいない状態で子供を育てている母親(または父親)を指します。この場合、前年の所得の合計が135万円以下(年収ではおよそ204万円以下)であれば、所得割や均等割といった住民税が非課税となります。

さらに、子供の人数が増えると、非課税となる所得の基準額も上がります。具体的には、扶養している子供が増えるごとに非課税となる所得の基準額が上昇しますので、子供が複数いる母子家庭では、母親の所得が135万円を少し超えたとしても住民税が非課税になる可能性があります。

また、生活保護を受けている場合には、所得の額に関わらず住民税は非課税です。

なお、住民税の非課税認定を受けるためには、自動的に行われる場合もありますが、場合によっては市区町村への申告が必要です。申告漏れによって本来非課税であるはずが課税されることもあるため、所得の申告手続きは忘れずに行うことが大切です。

非課税世帯じゃなくなったら

これまで非課税世帯だった母子家庭でも、状況によって非課税世帯ではなくなることがあります。

主に考えられる理由として多いのは、母親の所得が増えるケースです。たとえば、新しく就職や転職をしたことで収入が増えたり、勤務時間が増えて給与が上がったりすることにより、所得が非課税基準を超えてしまうことがあります。また、子供が成長してアルバイトを始め、その収入が一定の金額を超えることによって、扶養控除の対象から外れてしまい、結果として世帯の所得が基準を超えてしまうケースも考えられます。

また、母親自身が再婚や事実婚の状態になった場合も影響します。ひとり親控除の条件に該当しなくなるため、それまで利用できていた所得控除が受けられず、非課税の範囲から外れる可能性が出てくるのです。

このように、所得の増加や家族構成が変化することによって非課税世帯から外れてしまった場合、新たに税金の負担が発生することになります。

具体的には、これまで免除されていた住民税(市区町村民税・都道府県民税)や所得税を支払う義務が生じます。また、それに加えて、これまで軽減や免除を受けていた国民健康保険料や国民年金保険料についても、所得に応じた本来の保険料を納付する必要が出てきます。

また、非課税世帯から外れた場合、これまで利用できていたさまざまな支援制度や給付が受けられなくなったり、支給額が減額されたりする影響があります。

まず代表的なものが「児童扶養手当」です。児童扶養手当を受給するには所得制限があり、所得が一定基準を超えると手当の額が一部減額されたり、支給が完全に停止されたりします。たとえば母子家庭で扶養親族が1人の場合、前年所得がおよそ246万円を超えると支給停止となり、それ以下でも所得額によっては減額が行われます。

また、「幼児教育・保育の無償化」も影響を受ける制度の一つです。非課世帯であれば0~2歳の子供を対象に保育料が無償化されますが、課税世帯になると対象から外れ、保育料を負担する必要が生じます。

子供が大学や専門学校などへ進学する際に利用できる「高等教育の修学支援制度」(授業料の減免や給付型奨学金)も、非課税世帯でなくなると支援が受けられなくなります。これにより、進学に関する経済的な負担が大きくなる可能性があります。

加えて、国や自治体が臨時で支給する「非課税世帯向け給付金」なども、課税世帯になった時点で受給資格を失うことになります。これらの給付金は臨時の生活支援として一定額(たとえば10万円や、世帯当たり3万円+子供1人につき2万円など)が支給されることが多く、受けられなくなると家計への影響は小さくありません。

以上のように、非課税世帯でなくなることで受けられなくなる支援制度が複数存在します。そのため、所得の増加が見込まれる際には、税金だけでなく支援制度が受けられなくなる影響についても十分検討し、疑問があれば事前に自治体などへ確認しておくことが大切です。

母子家庭で非課税世帯かどうか調べるには

自分が非課税世帯かどうかを確認する目安として、給与所得者の場合は「源泉徴収票」を見る方法があります。具体的には、源泉徴収票の「給与収入」の合計額から「給与所得控除額」を引いた後の「給与所得」が135万円以下であれば、非課税世帯に該当する可能性が高いと言えます。

また、個人事業主や副業収入がある場合は、年末調整ではなく確定申告になるため、確定申告書の「所得金額」欄を見て判断します。ただし、これはあくまでも目安であり、正式な判定を保証するものではありません。

より正確に非課税世帯かどうかを確認したい場合は、居所のある市区町村から毎年6月ごろに送付される「住民税決定通知書」や「課税明細書」といった書類を見る方法があります。これらの通知書には、世帯ごとの住民税額が明記されており、「0円」と記載されている場合は非課税世帯に該当しています。逆に、税額が記載されている場合は課税世帯です。

また、市区町村役場の窓口で「課税証明書(非課税証明書)」を取得して確認する方法もあります。この証明書には、自分の世帯が非課税かどうかの情報が明確に示されています。役所の窓口以外にも、マイナンバーカードを持っている場合はコンビニでも簡単に取得できます。取得には数百円程度の手数料がかかる場合がありますので、事前に自治体のホームページで確認するとよいでしょう。

マイナンバーカードを持っている場合は、「マイナポータル」という政府のオンラインサービスを使い、自宅のパソコンやスマートフォンから課税状況を閲覧できます。ただし、マイナポータルでの確認は個人的な確認用で、公的な証明にはならないため、正式な証明書が必要な際には前述の課税証明書を取得する必要があります。

さらに、自分で判断が難しい場合や、確実に確認したい場合には、市区町村の税務担当課の窓口や電話で直接問い合わせる方法もあります。窓口で「自分の世帯が非課税世帯かどうか確認したい」と伝えれば、担当者が丁寧に説明してくれます。特に所得が非課税基準に近く判断が難しいケースでは、この方法が最も確実です。

住民税や所得税はいくらから非課税?

さて、子供の人数によっては非課税世帯かどうかの基準額が変動する、というのはお伝えした通りですが、実際にいくらからが非課税世帯となるのでしょうか。目安の金額を確認しておきましょう。

非課税世帯に該当するかどうかの条件については、地方税法により、以下の3つのいずれかに該当する場合は住民税が非課税になる、と定められています(地方税法第295条)。

- 生活保護法による生活扶助を受けている。

- 障害者、未成年者、寡婦、ひとり親のいずれかで、前年の合計所得が135万円以下である。

- 前年の合計所得が自治体条例で定める基準を満たしている。

(個人の市町村民税の非課税の範囲)

地方税法第295条 市町村は、次の各号のいずれかに該当する者に対しては市町村民税(第二号に該当する者にあっては、第328条の規定により課する所得割(以下「分離課税に係る所得割」という。)を除く。)を課することができない。ただし、この法律の施行地に住所を有しない者については、この限りでない。一 生活保護法の規定による生活扶助を受けている者

二 障害者、未成年者、寡婦又はひとり親(これらの者の前年の合計所得金額が百三十五万円を超える場合を除く。)

2 分離課税に係る所得割につき前項第一号の規定を適用する場合における同号に掲げる者であるかどうかの判定は、退職手当等の支払を受けるべき日の属する年の一月一日の現況によるものとする。

3 市町村は、この法律の施行地に住所を有する者で均等割のみを課すべきもののうち、前年の合計所得金額が政令で定める基準に従い当該市町村の条例で定める金額以下である者に対しては、均等割を課することができない。

そして、条件のうち「前年の合計所得が自治体条例で定める基準を満たしている。」については、居住している市区町村の定めた金額を確認する必要があります。

たとえば、東京都23区の場合は、「合計所得金額=35万円×(扶養親族の数+1)+31万円」以下と定められています。この場合の「扶養親族」は、16歳未満の子供と、合計所得金額48万円以下の控除対象扶養親族です。

子供1人の場合

それでは、子供1人で東京都23区内の母子世帯のケースで基準となる所得金額を計算してみましょう。子供1人の場合、扶養親族の数は1ですから、計算式は次の通りになります。

合計所得金額=35万円×(1+1)+31万円

=35万円×2+31万円

=70万円+31万円

=101万円

子供2人の場合

子供2人の場合、扶養親族の数は2ですから、計算式は次の通りになります。

合計所得金額=35万円×(2+1)+31万円

=35万円×3+31万円

=105万円+31万円

=136万円

子供3人の場合

子供3人の場合、扶養親族の数は3ですから、計算式は次の通りになります。

合計所得金額=35万円×(3+1)+31万円

=35万円×4+31万円

=140万円+31万円

=171万円

なお、ここで示した計算式はあくまでも一般的な目安となります。実際の非課税基準額は自治体ごとに条例で定められていますので、正確な情報については居所のある市区町村の窓口に直接ご確認ください。

非課税世帯の母子家庭に関するQ&A

Q1.住民税の非課税世帯とはどういう意味ですか?

A:住民税の非課税世帯とは、世帯のすべての人が住民税(市区町村民税と都道府県民税)を支払わなくてよい世帯のことをいいます。具体的には、世帯全員の前年の所得が一定の基準以下である場合や、生活保護を受給している場合などに該当します。非課税世帯になると、税金が免除されるだけでなく、さまざまな支援制度を利用できるようになります。

Q2.非課税世帯の判定には、どのような所得が含まれますか?

A:非課税世帯の判定に使われる所得(合計所得金額)には、給与所得や事業所得、年金収入、アルバイト収入、不動産所得など、世帯の各人が得たほぼすべての所得が含まれます。これらすべての所得から、給与所得控除などの必要経費を差し引いたあとの金額を合計したものが、非課税かどうかの基準額と比較され、判定されることになります。

Q3.子供の年齢が上がると、非課税世帯から外れることがありますか?

A:住民税の非課税世帯の認定は世帯の所得状況で判断されるため、子供の年齢が直接の理由で非課税世帯から外れることはありません。ただし、子供が成長してアルバイトや就職をし、所得が一定以上になると扶養親族から外れることがあり、その結果として世帯全体の非課税判定に影響を与える可能性があります。

まとめ

この記事では、母子家庭で非課税世帯となる場合の条件などについて、弁護士が解説させていただきました。

母子家庭における非課税世帯とは、世帯の所得が一定基準以下であるため、住民税や所得税の負担が免除される世帯のことをいいます。非課税世帯になると、税負担が軽くなるだけでなく、さまざまな行政支援を受けられるため、経済的に苦しい母子家庭にとっては非常に心強い制度です。

ただし、非課税世帯に該当するかどうかは毎年の所得状況や扶養親族の人数、家庭環境の変化などによって変わります。非課税世帯から外れると、税金や社会保険料の負担が増えるだけでなく、児童扶養手当や保育料の無償化、給付金といった支援も受けられなくなる場合があるため注意が必要です。

ご自身が非課税世帯に該当するかどうかを正確に把握するためには、市区町村が発行する課税証明書を取得したり、自治体の窓口に直接確認したりする方法が確実です。支援制度をうまく活用しながら、ご家庭の経済状況の変化に応じた柔軟な対応を心がけていただければと思います。

また、何かご不明点がありましたら、お気軽に弁護士にご相談いただければと思います。当法律事務所では初回無料で弁護士による法律相談を行っておりますので、当ホームページのWeb予約フォームやお電話にてお問合せください。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。