ひとり親と寡婦の違いとは? ひとり親控除と寡婦控除の違いを解説

12月、会社勤めの人は年末調整のために、「給与所得者の扶養控除等(異動)申告書」などを記入します。毎年、特に意識せず記入している人が多いかと思いますが、特定の人々にとっては、税制度上の措置を受けるためにとても重要な手続きです。

その人々とは、「ひとり親」と「寡婦」です。この記事で解説するひとり親控除や寡婦控除を受けるために、年末調整や確定申告などの手続きが非常に重要なので、ひとり親と寡婦の違いについて十分に理解しておくことが必要です。

そこでこの記事では、ひとり親と寡婦の違いに注目し、ひとり親と寡婦の違いに加え、税制度上の扶養控除とひとり親控除・寡婦控除の違いについても、弁護士がわかりやすく解説させていただきます。

本記事が、ひとり親と寡婦の違いや、ひとり親控除と寡婦控除の違いを理解するためのご参考になりましたら幸いです。

目次

ひとり親と寡婦の違いとは?意味をわかりやすく解説

給与所得の源泉徴収票にある「ひとり親」と「寡婦」って何?

会社勤めをしていると、毎年12月に年末調整を行いますよね。会社が年末調整を終えると、社員には給与所得の源泉徴収票が交付されます。

この給与所得の源泉徴収票、一般的には「源泉徴収税額」などの上半分に記載された部分が注目されがちですが、下の方にも重要な記載項目があるのです。それが、「ひとり親」と「寡婦」という項目です。

この「ひとり親」と「寡婦(かふ)」について、どちらも同じような意味に思えるため、しばしば混同されがちですが、ひとり親と寡婦には明確な違いがあり、ひとり親と寡婦に適用される税制度上の優遇措置も、はっきりと異なっています。

それでは、「ひとり親」と「寡婦」とはそれぞれどういった意味なのか、ひとり親と寡婦の違いは一体何なのかについて、詳しく見ていきたいと思います。

国税庁・所得税法の定義によるひとり親と寡婦の違い

ひとり親と寡婦の違いについて解説させていただく前に、「ひとり親」と「寡婦」の意味・定義について見ていきましょう。

「ひとり親」とは

ひとり親というと、一般的なのは「シングルマザー」や「シングルファザー」、あるいは「母子家庭」や「父子家庭」といった呼び方ではないでしょうか。

この点、「ひとり親」の明確な定義については、国税庁のホームページに次の通り記載されています。

ひとり親とは、原則としてその年の12月31日の現況で、婚姻をしていないことまたは配偶者の生死の明らかでない一定の人のうち、次の3つの要件のすべてに当てはまる人です。

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を一にする子がいること(この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。)。

- 合計所得金額が500万円以下であること。

この定義は、所得税法第2条1項第31号にも規定されている、法律上明確な定義になります。

所得税法第2条1項第31号

ひとり親 現に婚姻をしていない者又は配偶者の生死の明らかでない者で政令で定めるもののうち、次に掲げる要件を満たすものをいう。

イ その者と生計を一にする子で政令で定めるものを有すること。

ロ 合計所得金額が五百万円以下であること。

ハ その者と事実上婚姻関係と同様の事情にあると認められる者として財務省令で定めるものがいないこと。

上記のひとり親の定義の通り、「現に婚姻をしていない者又は配偶者の生死の明らかでない者」がひとり親に該当するため、婚姻歴・離婚歴の有無によらず、12月31日時点で未婚(もしくは配偶者が生死不明)の人で、生計を一にする子がおり、合計所得金額が500万円以下の人は、「ひとり親」になります。

その一方で、たとえ法律上入籍していなくても、事実婚や内縁の関係にあると認められる場合は、「ひとり親」には当たりません。事実婚や内縁関係の有無については、住民票に「夫(未届)」や「妻(未届)」といった記載があるかどうかで判断されることが一般的です。

「寡婦(かふ)」とは

寡婦についても、これもまた法律上、以下の通り明確に定義されています(所得税法第2条1項第30号)。

所得税法第2条1項第30号

寡婦 次に掲げる者でひとり親に該当しないものをいう。

イ 夫と離婚した後婚姻をしていない者のうち、次に掲げる要件を満たすもの

(1) 扶養親族を有すること。

(2) 第七十条(純損失の繰越控除)及び第七十一条(雑損失の繰越控除)の規定を適用しないで計算した場合における第二十二条(課税標準)に規定する総所得金額、退職所得金額及び山林所得金額の合計額(以下この条において「合計所得金額」という。)が五百万円以下であること。

(3) その者と事実上婚姻関係と同様の事情にあると認められる者として財務省令で定めるものがいないこと。

ロ 夫と死別した後婚姻をしていない者又は夫の生死の明らかでない者で政令で定めるもののうち、イ(2)及び(3)に掲げる要件を満たすもの

2020年以前の「寡婦」とは、「一般の寡婦」と「特別の寡婦」に分類されていました。

一般の寡婦とは、原則としてその年の12月31日の現況で、次のいずれかに当てはまる人のことをいいます。

- 夫と死別し、もしくは夫と離婚した後婚姻をしていない人、または夫の生死が明らかでない一定の人で、扶養親族がいる人または生計を一にする子がいる人。この場合の子は、総所得金額等が38万円以下で、他の人の同一生計配偶者や扶養親族となっていない人。

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人。

そして、特別の寡婦とは、一般の寡婦に該当する人が、さらに次の要件のすべてに当てはまる場合をいいます。

- 夫と死別しまたは夫と離婚した後婚姻をしていない人や夫の生死が明らかでない一定の人。

- 扶養親族である子がいる人。

- 合計所得金額が500万円以下の人。

ひとり親と寡婦の違いとしては、ひとり親控除や寡婦控除といった適用される制度の違いがありますが、大きく次のような相違点があります。

|

ひとり親 |

寡婦 |

|

|

定義 |

12月31日時点で婚姻関係にないこと |

夫と離婚または死別し、12月31日時点で婚姻関係にないこと |

|

結婚歴 |

問わない(未婚も含まれる) |

必要 |

|

性別 |

男女ともに対象となる |

女性のみ対象となる |

|

扶養親族 |

生計を一にする子(総所得金額等が48万円以下)がいる |

扶養親族がいる(子どもに限られない) |

|

所得制限 |

本人の合計所得金額が500万円以下 |

本人の合計所得金額が500万円以下 |

つまり、ひとり親と寡婦の違いについては、結婚歴の有無・性別・扶養親族の3つの点で、大きく異なっているのです。

ひとり親と寡婦の違い:ひとり親控除と寡婦控除の要件

ひとり親と寡婦の違いについて、基本的な知識を理解できたところで、具体的に所得税法上、どのような違いがあるのか見ていきたいと思います。

ひとり親が対象となる「ひとり親控除」と、寡婦が対象となる「寡婦控除」について、詳しく掘り下げていきましょう。

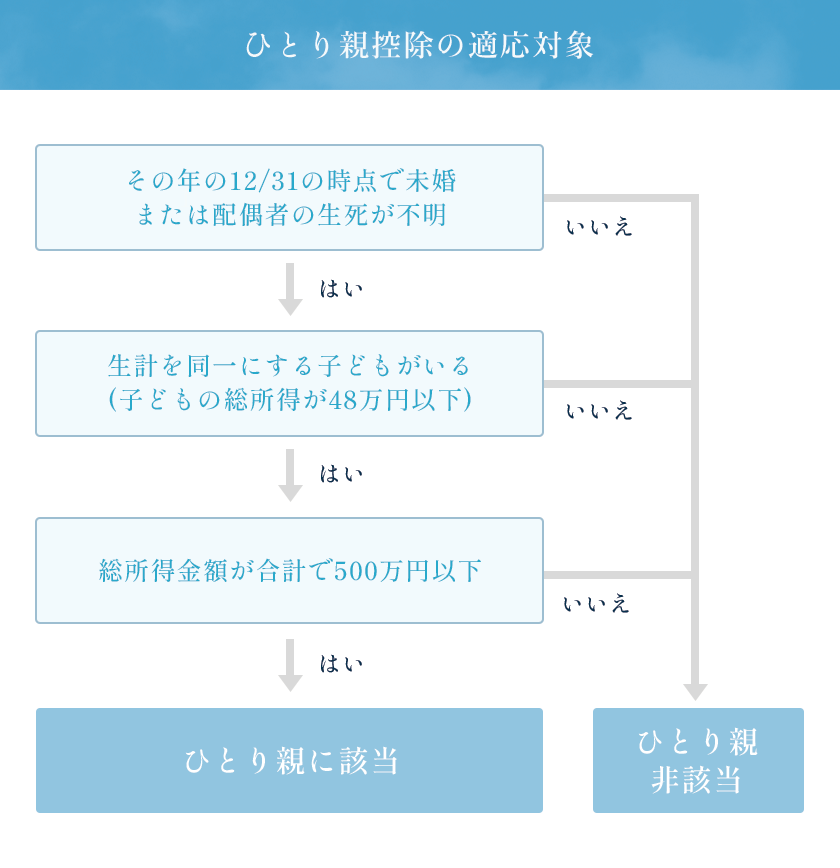

ひとり親控除の概要と要件:適用対象は?

ひとり親控除は、2020年(令和2年)に新たに導入された税制度です。「ひとり親」という言葉通り、ひとりで子どもを扶養する親が、所得税や住民税において控除を受けることができる制度になります。

ひとり親控除の対象者となるためには、次の要件を満たしている必要があります。

- ひとり親控除を受ける年の12月31日の時点で結婚していない、または配偶者の生死が不明であること。

- 事実婚関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を同一にする子どもがいる(その子どもが他の人の同一生計配偶者や扶養家族ではなく、その年の総所得が48万円以下である場合に限定される)こと。

- 総所得金額が合計で500万円以下であること。

婚姻歴の有無によらず、ひとり親控除を行う年の12月31日時点で未婚であること、が第一の要件です。離婚して子どもを扶養しているシングルマザーやシングルファザー、未婚のシングルマザーやシングルファザーなどが、ひとり親控除の対象になります。

そして、法律婚の配偶者がいないというだけでなく、事実婚関係・内縁関係にある人がいないことも必要な要件です。

こうした未婚のひとり親に、生計を同一にする子どもがいることも必要な要件です。

「生計を同一にする子ども」とは、親と経済的に一緒に生活している子どもを意味します。このため、子どもが進学で一時的に家を離れても、親がその生活費や教育費を支えている場合、その子どもは扶養家族として扱われます。

また、この「子ども」については年齢制限がありません。そのため、子どもが20歳を超えていても、親と生計を共にしていれば、その子のひとり親はひとり親控除を適用できます。

ただし、子どもが自身で収入を得ている場合は特に注意が必要です。この控除を受けるためには、その年の子どもの総所得が48万円以下であること、そして子どもが他の誰かの配偶者や扶養家族に含まれていないことが条件となります。

そして、ひとり親控除を受けるための主要な要件に「500万円以下」の所得制限の要件があります。給与所得だけでなく、事業所得、不動産所得、配当所得など、その年に得たすべての所得の合計金額が500万円以下である場合に、ひとり親控除の適用対象となります。

なお、ひとり親控除における「所得」とは、総支給額から必要経費を差し引いた金額のことを意味しています。総支給額=所得ではないため、注意してください。

以上の要件に該当する場合、ひとり親控除が適用され、所得税においては一律35万円、住民税においては一律30万円の所得控除を受けることができるようになります。

具体的に、ひとり親控除の適用を受ける場合に、所得税や住民税がどのように計算されるのか、という点については、こちらの関連記事にて詳しく解説しておりますので、ぜひご一読ください。

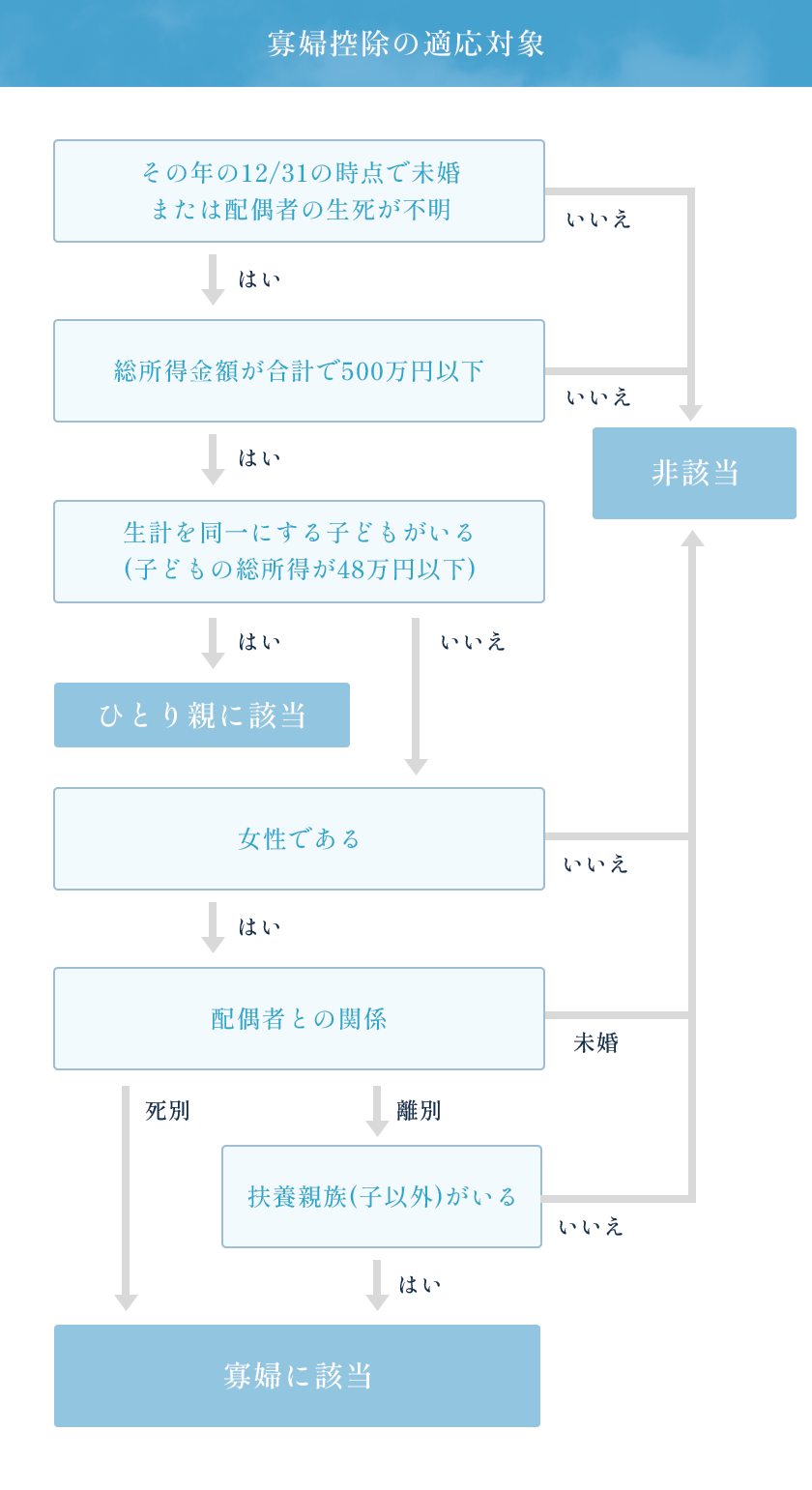

寡婦控除の概要と要件:適用対象は?

寡婦控除とは、本記事で前述した「寡婦」に該当する場合に適用される、所得控除の制度のひとつです。

寡婦控除を受けることができるためには、次の要件に該当しなければなりません。

- その年の12月31日時点で、夫と離婚した後婚姻していない人で扶養親族がいること。または夫と死別した後に婚姻していないこと(夫の生死が明らかでない一定の者を含む)。

- 寡婦本人の合計所得金額が500万円以下であること。

- 事実上婚姻関係と同様の事情にあると認められる人がいないこと。

寡婦控除の要件における「扶養親族」については、次の要件に該当している人が扶養親族に当たります。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)であること。

- 納税者本人と生計を一にしていること。

- 年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)であること。

- 青色申告者の事業専従者として、その年を通じて一度も給与の支払いを受けていないこと。または、白色申告者の事業専従者でないこと。

なお、戸籍上の性別が女性でなければ寡婦に該当しないため、妻と離婚または死別した夫は、寡婦控除が適用されず、ひとり親控除の適用を受けることになります。

寡婦控除が適用されると、所得税においては一律27万円、住民税においては一律26万円の所得控除を受けることができるようになります。

ひとり親控除と寡婦控除の手続きは簡単です

ひとり親控除と寡婦控除の手続きですが、会社勤めの給与所得者であれば年末調整で申請し、個人事業主などの確定申告をする人については、確定申告の手続きで申請を行うことになります。

確定申告は特に、煩雑で面倒だと思われがちですが、ひとり親控除や寡婦控除の申請に関する記載事項は、難しいものはありません。簡単に済みますので、以下の通り全体の流れを把握しておきましょう。

ひとり親控除の年末調整・確定申告の手続き方法

年末調整は、勤務先の企業が実施するもので、1年間の所得税を調整し、その不足分や過剰分を精算する手続きです。ひとり親控除を年末調整で申請する際には、会社から渡される「給与所得者の扶養控除等(異動)申告書」の「C 障害者、寡婦、ひとり親又は勤労学生」の項目にある「ひとり親」の部分にチェックを入れます。申告書を会社に提出すれば、申請手続きは完了します。

自営業や個人事業主の場合は、年末調整ではなく所得税の確定申告によって、ひとり親控除の申請手続きを行うことになります。

まず、確定申告書の第一表の「所得から差し引かれる金額」欄にある「寡婦、ひとり親控除」の欄に控除金額を記入します。ひとり親控除の所得税の控除金額は一律35万円なので、「350000円」と記入し、「寡婦、ひとり親控除」の区分欄には「1」を記入します。

そして、確定申告書の第二表の「本人に関する事項」欄にある「ひとり親」の部分に〇をつけます。ひとり親控除以外の記載事項について記入できたら、税務署に対して確定申告書や添付書類を提出して、手続きは完了です。

寡婦控除の年末調整・確定申告の手続き方法

寡婦控除の申請手続き方法も、ひとり親控除とほとんど違いはありません。

寡婦控除を年末調整で申請する場合、会社から提供される「給与所得者の扶養控除等(異動)申告書」の「C 障害者、寡婦、ひとり親又は勤労学生」の項目にある「寡婦」の部分にチェックを入れます。この申告書を会社に提出することで、申請手続きは完了します。

寡婦控除の申請を所得税の確定申告で行う場合は、まず、確定申告書の第一表の「所得から差し引かれる金額」の欄にある「寡婦控除」の部分に、控除額を記入します。寡婦控除の所得控除額は27万円ですので、「270000」と記入しましょう。

続けて、確定申告書の第二表の「本人に関する事項」欄に「寡婦」の部分に〇をつけます。〇をつけたら、寡婦になった理由が4つ(死別、生死不明、離婚、未帰還)あるので、いずれかにチェックを入れてください。

確定申告書類を作成して添付書類を用意したら、税務署に提出して終了となります。

ひとり親と寡婦の違い:どっちが得なの?

ひとり親控除と寡婦控除はそれぞれ異なる目的と条件で設けられている税制上の控除です。ですが、ひとり親控除と寡婦控除は併用して適用することができないため、しばしば「どっちが得なのか」という疑問の声をお見掛けします。

この点、ひとり親控除は所得税の控除金額が35万円で住民税の控除金額が30万円であるのに対し、寡婦控除は所得税の控除金額が27万円で住民税の控除金額が26万円とされているため、寡婦控除とひとり親控除ではひとり親控除の方が得だ、と思われる方もいらっしゃるかもしれません。

ですが、どちらが「得」かは、個々の状況によって異なりますし、そもそも「ひとり親」に該当する場合は、寡婦控除は適用されなくなるため、自分で「得」だと思う方を任意で選択する、ということはできません。

また、事実婚関係・内縁関係の場合は、ひとり親控除と寡婦控除のどちらも受けることができません。

一方で、2020年の税制度の改正まではカバーされなかった「未婚のシングルマザーやシングルファザー」に関しては、改正後のひとり親控除の制度でカバーされるようにもなりました。

所得税の控除制度は、一見すると似ていて、要件も複雑なので難しいかもしれませんが、シングルマザーやシングルファザー、扶養親族のいる人にとっては、とても重要な税法上の優遇措置です。

ですので、ひとり親控除や寡婦控除の適用対象となる場合は、忘れずに年末調整や所得税の確定申告の手続きで申請するようにしてください。

【まとめ】

さて、ここまで本記事で解説させていただきました「ひとり親と寡婦の違い」について、簡単にまとめますと、次の通りとなります。

|

ひとり親・ひとり親控除 |

寡婦・寡婦控除 |

|

|

定義 |

12月31日時点で婚姻関係にないこと。 |

夫と離婚または死別し、12月31日時点で婚姻関係にないこと。 |

|

結婚歴 |

問わない(未婚も含まれる)。 |

必要。 |

|

性別 |

男女ともに対象となる。 |

女性のみ対象となる。 |

|

扶養親族 |

生計を一にする子(総所得金額等が48万円以下)がいる。 |

扶養親族がいる(子どもに限られない)こと。 |

|

所得制限 |

本人の合計所得金額が500万円以下であること。 |

本人の合計所得金額が500万円以下であること。 |

|

その他要件 |

生計を同一にする子どもが他の人の同一生計配偶者や扶養家族ではないこと。 |

扶養親族とは、納税者と生計を一にする配偶者以外の親族(6親等内の血族および3親等内の姻族)であり、年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)の者で、青色申告者や白色申告者の事業専従者でない者。 |

|

控除金額(所得税) |

35万円 |

27万円 |

|

控除金額(住民税) |

30万円 |

26万円 |

|

申請方法 |

年末調整・所得税の確定申告 |

年末調整・所得税の確定申告 |

|

注意点 |

元配偶者から子どもの養育費を受け取っていると、子どもは元配偶者の「扶養親族」とみなされ、元配偶者の扶養控除の対象となり、自分の「ひとり親控除」を受けられない場合がある。 |

「寡婦」にも「ひとり親」にも該当する場合は、ひとり親控除の適用が優先される。その場合、寡婦控除は適用されない。 |

ひとり親と寡婦の違いに関するQ&A

Q1.ひとり親と寡婦の違いについて、教えてください。

所得税法上の「ひとり親」とは、原則としてその年の12月31日の現況で、婚姻をしていないことまたは配偶者の生死の明らかでない一定の人のうち、次の3つの要件のすべてに当てはまる人です。

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を一にする子がいること(この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。)。

- 合計所得金額が500万円以下であること。

そのため、婚姻歴・離婚歴の有無によらず、12月31日時点で未婚(もしくは配偶者が生死不明)の人で、生計を一にする子がおり、合計所得金額が500万円以下の人は、「ひとり親」になります。

これに対して、所得税法上の「寡婦」とは、夫と離婚あるいは死別した後、再婚していない女性のことを意味しています。

したがって、ひとり親と寡婦の違いは、主に次の3つです。

- 結婚歴の有無(ひとり親は未婚も対象になる)。

- 対象となる納税者本人の性別制限(ひとり親は男女問わないが、寡婦は女性のみ)。

- 扶養親族の範囲(寡婦控除における扶養親族の範囲は「子ども」に限られない)。

Q2.ひとり親控除と寡婦控除では、所得控除の金額はどのように異なりますか?

ひとり親控除の場合は、所得税で35万円、住民税で30万円の所得控除を受けることができます。

寡婦控除の場合は、所得税で27万円、住民税で26万円の所得控除を受けることができます。

Q3.ひとり親控除と寡婦控除の併用は可能ですか?

ひとり親控除と寡婦控除は、併用して適用を受けることはできません。ひとり親控除と寡婦控除の両方に該当する場合、ひとり親控除を受けることになります。

そのため、所得税や住民税の所得控除を受けようとする場合は、まずひとり親控除の適用対象となるかを判断することになります。

弁護士にご相談ください

ひとり親と寡婦の違いを理解することは、適切な税制度上の優遇措置を受けるためには、非常に重要です。

そのため、この記事では、ひとり親と寡婦の違いについて、弁護士がわかりやすく解説させていただきました。

ひとり親と寡婦の違いをしっかりと把握し、それぞれの状況に応じた所得控除を適切に年末調整や確定申告の手続きで申請することで、税負担の軽減を図ることが可能です。

そして、自分がひとり親控除の適用を受けることができるのか、あるいは寡婦控除の適用を受けることになるのかなど、ひとり親と寡婦の違いで不明な点がある場合には、ぜひお気軽に弁護士にご相談いただければと思います。

弁護士法人あおい法律事務所では、初回の法律相談を無料としておりますので、どうぞお気軽にWEB予約フォームやお電話よりお問合せください。

この記事が、ひとり親と寡婦の違いについての理解を深める手助けとなりましたら幸いです。

この記事を書いた人

雫田 雄太

弁護士法人あおい法律事務所 代表弁護士

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。