死亡保険金の受取人は相続税がかかる?遺産分割の対象となる?

家族が亡くなった際、その方が加入していた生命保険から支払われる死亡保険金は、遺族にとって大きな生活の支えとなります。

しかし、受取人が実際に死亡保険金を受け取る際には「相続税の対象になるのか?」「受け取った後、どのように管理すれば良いのか?」など疑問や不安に思うでしょう。

死亡保険金は一般的な相続財産とは異なる性質の財産であり、その取り扱いには注意が必要です。この記事では、死亡保険金に相続税がかかるのか、遺産分割の対象となるのかなど受取人が知っておくべきポイントをわかりやすく解説します。

亡くなった家族が残した死亡保険金を正しく理解し、受取人として適切に対応するための参考になれば幸いです。

目次

死亡保険金は「みなし相続財産」である

そもそも死亡保険金とは│生命保険のひとつ

「死亡保険金」とは死亡保障を備えた生命保険に加入している場合、被保険者が亡くなったときに指定された受取人に支払われるお金のことです。

死亡保険金は、被保険者が死亡または高度障害状態になった際に、あらかじめ指定された受取人に支払われます。(高度障害状態とは、両眼の視力を完全に失う、言語や咀嚼機能を失うなどの状態を指します。)

また、死亡保険には「定期死亡保険」と「終身死亡保険」の2つの主要なタイプがあり、それぞれに特徴があります。

①定期死亡保険

保険期間が一定で、期間内に死亡や高度障害状態に該当した場合に保険金が支払われます。全期型と更新型の2つの形態があります。

②終身死亡保険

保険期間が終身で、保険加入後に死亡時または高度障害状態に該当した場合に保険金が支払われます。保険料は基本的に一定で、貯蓄機能も備えています。

死亡保険金は相続財産ではない

死亡保険金は、死亡をきっかけに保険契約に基づいて支払われるものであり、相続によって受け継がれるものではありません。

相続とは異なる仕組みであるため、法律上、死亡保険金は相続財産として見なされることはありません。そのため、受取人は死亡保険金を自由に受け取ることができ、受け取った死亡保険金を他の相続人と分ける必要はありません。

ただし、みなし相続財産として相続税の課税対象である

死亡保険金は、民法上の相続財産ではありませんが、相続税法では「みなし相続財産」として扱われ一定の条件下では相続税の課税対象となるのです。

簡単に言えば、受け取った保険金は遺産分割協議で分け合う必要はないものの、税金の支払いが発生する可能性があるということです。

例えば、もし被相続人が亡くなった後に受け取る財産が死亡保険金だけだったとしても、その金額が相続税の基礎控除額(3000万円+600万円×法定相続人の数)を超える場合は、相続税の申告と納税が必要になります。この点には注意が必要です。

死亡保険金は遺産分割の対象ではない!遺産分割協議は不要

死亡保険金は、民法上の相続財産ではなく、受取人固有の財産となるため遺産分割や遺留分の対象にはなりません。

そのため、遺産分割協議で死亡保険金を分配する必要はありません。

ただし、受取人を被保険者本人と指定していた場合のみ遺産分割協議が必要となります。

遺産分割協議が不要なケース│遺産分割協議書への記載も不要

以下のようなケースでは遺産分割協議で死亡保険金を分配する必要はありません。遺産分割協議の対象ではないので遺産分割協議書への記載も不要です。

①特定の人物を受取人に指定していた場合

通常は、自分の死後に財産を遺したい妻や子など、特定の人物を受取人に指定するのが一般的です。この場合、支払われた死亡保険金は指定した受取人の固有の財産となります。

そのため、遺産分割協議の対象とはならず、遺産分割協議書への記載も不要です。受取人は他の相続人の同意なしに保険金を受け取ることができます。

②受取人を単に「相続人」と指定した場合

受取人を特定せず「相続人」とだけ指定している場合でも、死亡保険金は遺産分割協議の対象とはなりません。この場合、法定相続分に従い、または約款に定めがあればその割合に従い、相続人間で死亡保険金が分配されます。

③受取人を指定していない場合

受取人が指定されていない場合、約款によって「相続人に支払う」と定められていることが多いです。そのため、このケースでも遺産分割協議の対象とはならず、約款の定めに従って保険金が受け取られます。

④指定した受取人がすでに死亡していた場合

受取人に指定された者が既に死亡していた場合、その受取人の相続人が保険金を受け取ります。

(保険金受取人の死亡)

第四十六条 保険金受取人が保険事故の発生前に死亡したときは、その相続人の全員が保険金受取人となる。

引用:e-GOV「保険法 第46条」

相続人が複数いる場合は、死亡保険金はすべての相続人で均等に分けられます。

(分割債権及び分割債務)

第四百二十七条 数人の債権者又は債務者がある場合において、別段の意思表示がないときは、各債権者又は各債務者は、それぞれ等しい割合で権利を有し、又は義務を負う。

引用:e-GOV「民法 第427条」

この場合も、遺産分割の対象ではなく、あくまで死亡保険金の債権を分割するということなので、相続人が妻、子供、兄弟姉妹であるかに関わらず、人数に応じて均等に分配されます。

被保険者本人を受取人に指定した場合は遺産分割の対象!

受取人が被保険者自身、つまり被相続人である場合は、死亡保険金は相続財産に含まれます。

この場合のみ、死亡保険金は遺産分割協議の対象となります。

被相続人が契約者であるが被保険者でない場合、解約返戻金が遺産分割の対象

被相続人が死亡保険の契約者であるが被保険者ではない場合は、当然被相続人が死亡しても被保険者(保険の対象となる人)は生きているため、死亡保険金は支給されません。

しかし、この場合でも、生命保険契約は被相続人(契約者)の死亡によって終了します。契約終了に伴い、契約者がこれまで支払ってきた保険料をもとに計算される解約返戻金を請求することが可能です。

被相続人が既に亡くなっているため、返戻金の請求権は法定相続人に相続されます。つまり、この請求権は相続財産の一部とみなされることになります。

この場合、後ほど解説する死亡保険金の非課税枠が適用できないので注意してください。

死亡保険金にかかる相続税の計算方法

死亡保険金は「みなし相続財産」として相続税が課税されます。それでは、どのくらい税金を納める必要があるのでしょうか。ここでは、死亡保険金を受け取った際の相続税の計算方法について解説いたします。

死亡保険金に相続税がかかる場合

契約者であり被保険者でもある人が死亡した場合、本人以外の人が受け取る死亡保険金には相続税が課税されます。

|

契約形態 |

契約者 |

被保険者 |

受取人 |

|---|---|---|---|

|

契約者と被保険者が同一 |

A(夫) |

A(夫) |

B(妻) |

例えば、生命保険の契約者であり被保険者でもある夫が亡くなり、妻が保険金受取人として6,000万円の死亡保険金を受け取ったとします。さらに、この保険金以外にも相続財産が1億3,000万円あり、その内訳は妻が1億円、子供が2,000万円受け取りました。

なお、妻は被相続人の葬式代100万円と借金500万円を保険金から支払いました。

- 妻の財産取得分:相続財産1億円、死亡保険金6,000万円

- 妻が支払った債務:葬儀費用100万円、借金500万円

- 子供の財産取得分:相続財産2,000万円

この場合、妻が受け取った死亡保険金6,000万円は「みなし相続財産」として、相続税を計算する際の遺産総額に加算されます。ただし、死亡保険金には非課税枠があります。

まずは死亡保険金の非課税枠を計算します。

死亡保険金の非課税枠の計算│「法定相続人の数×500万円」

死亡保険金は、残された家族の生活を守るうえで重要な役割を持っています。そのため、税制上も一定額の死亡保険金に対しては非課税の特例が設けられています。

相続人が保険金を受け取る場合、法定相続人1人あたり500万円が非課税とされます。死亡保険金の非課税枠の計算式は以下のとおりです。

なお、非課税枠の計算においては、相続放棄した人も法定相続人として数えます。実際に相続する人数よりも多くの人が計算に含まれることがあり、非課税金額が大きくなる可能性があるのでご注意ください。

今回のケースでは、死亡保険金の非課税額は以下のとおりです。

相続税の課税価格の計算

課税価格とは、相続人が受け取った財産の中で、実際に相続税が課税される部分の財産の価格のことをいいます。

具体的には、不動産、預貯金、死亡保険金などプラスの財産の総額から、借入金や未払い税金、葬儀にかかった費用など(マイナスの財産)を差し引いて算出します。この結果として得られる金額が、実際に相続税の計算に用いられる課税価格となります。

今回のケースにおける課税価格は以下のとおりです。

子の課税価格:2,000万円

課税価格の合計:1億4,400万円+2,000万円=1億6,400万円

なお、お通夜や告別式にかかった費用は遺産から控除することができますが、墓石や墓地の購入、初七日などの費用は遺産の総額から控除することはできませんのでご注意ください。

相続税の基礎控除の計算

また、相続税を計算する際は、基礎控除という一定額までは非課税となるルールがあります。基礎控除額を超えた場合のみ、その部分に相続税がかかります。

基礎控除額の計算式は以下のとおりです。

今回のケースにおける基礎控除額は以下のとおりです。

課税遺産総額の計算

課税価格の合計から相続税の基礎控除を差し引いて、課税遺産総額を算出します。課税遺産総額に対して相続税が課税されます。

今回のケースにおける課税総額は、以下のとおりです。

課税遺産総額=課税価格1億4,400万円-基礎控除額4,200万円=1億200万円

相続税の総額の計算

相続税の計算方法は、まず相続人ごとに法定相続分に基づいた税額を算出し、それらを合計して相続税の総額を求めるという手順を踏みます。具体的には以下のとおりです。

法定相続分に応じた仮の取得金額を計算

まず、法定相続分に応じて取得したとしてそれぞれの仮の取得金額を計算します。例えば、妻と子供が相続人の場合、法定相続分はそれぞれ1/2となります。

子:課税遺産総額1億200万円×法定相続分1/2=5100万円

仮の取得金額に基づいて相続税の総額を計算

次に、仮の取得金額に基づいて各自の税額を計算します。税率は、国税庁ホームページ「相続税の速算表」を利用します。

子:5,100万円×税率30%-控除額700万円=830万円

相続税の総額=830万円+830万円=1,660万円

各相続人が納付すべき相続税額を計算する

次に、相続税の総額を実際に各相続人が相続した財産の割合で按分します。

子供の相続税額=1,660万円×(この課税価格2,000万円÷1億6,400万円)=202万4,000円

※相続税額を計算する際は1,000円未満切り捨て

妻は「配偶者の税額軽減」の特例を適用できる

被相続人の配偶者には税額軽減の特例があります。具体的には、配偶者が相続する財産の額が1億6,000万円までの場合、その財産に対して相続税がかかりません。さらに、1億6,000万円を超えていても、法定相続分の範囲内であれば非課税となります。

今回のケースでは、妻が相続する財産が1億6,000万円以下であるため、税額軽減の特例を適用することで相続税が非課税となります。

ただし、非課税となる場合でも、相続税申告は必要ですので注意が必要です。

死亡保険金の受取人が注意すべきこと

相続税以外の税金がかかることも│受取人の設定によって税金の種類が異なる

死亡保険金は相続税の課税対象となる「みなし相続財産」とみなされ相続税が課税されると解説してきました。

しかし、保険の契約形態によっては、相続税ではなく所得税や贈与税がかかることもあります。

相続税が課税されるのは、契約者と被保険者が同一の場合です。下の表ではそれぞれ契約形態に応じて課せられる税金の種類を示しています。

死亡保険金を受け取る際は、契約形態を把握し、それぞれの税金に応じた期限内にきちんと申告し税金の申告漏れがないように注意しましょう。

|

契約形態 |

契約者 |

被保険者 |

受取人 |

税金の種類 |

|---|---|---|---|---|

|

契約者と被保険者が同一 |

A(夫) |

A(夫) |

B(妻) |

相続税 (非課税枠あり) |

|

契約者と受取人が同一 |

A(夫) |

A(夫) |

A(夫) |

所得税 |

|

契約者、被保険者、受取人がそれぞれ異なる |

A(夫) |

B(妻) |

C(子) |

贈与税 |

死亡保険金は相続人以外でも受け取れるが相続税の支払いに注意

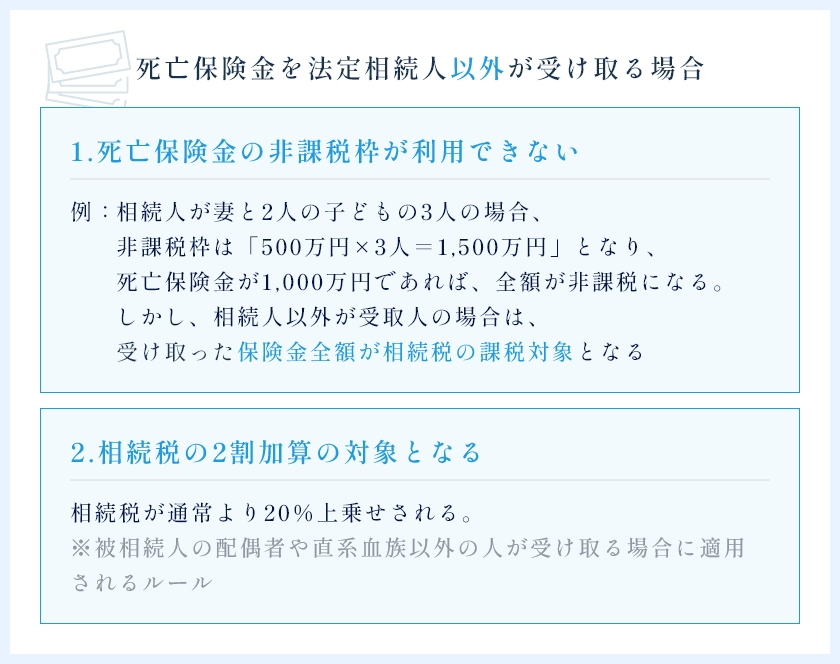

死亡保険金を相続人以外が受け取った場合に、注意すべき点は以下の2点です。

- 死亡保険金の非課税枠が利用できない

- 相続税の2割加算の対象となる

まず1つ目は、死亡保険金を相続人以外が受け取った場合は、「500万円×法定相続人の数」の非課税枠を適用することができません。

例えば、相続人が妻と2人の子どもの3人の場合、非課税枠は「500万円×3人=1,500万円」となり、死亡保険金が1,000万円であれば、全額が非課税になります。

しかし、相続人以外が受取人の場合、受け取った保険金全額が相続税の課税対象となります。

2つ目は、死亡保険金を相続人以外が受け取った場合は、相続税の2割加算の対象となります。2割加算の対象となる場合、相続税が通常より20%上のせされることになります。これは、被相続人の配偶者や直系血族以外の人が受け取る場合に適用されるルールです。(国税庁ホームページ「No.4157 相続税額の2割加算」)

例えば、被相続人の姉が相続人ではないにもかかわらず保険金を受け取り、その相続税が200万円であった場合、姉は2割加算された240万円を納税する必要があります。

死亡保険金を兄弟で分けると贈与税がかかる

死亡保険金は相続財産とは異なり、受取人の固有の財産として扱われます。そのため、受取人が他の兄弟に死亡保険金を分け与えた場合、遺産分割ではなく贈与とみなされ、贈与税が課せられる可能性があります。

例えば、被保険者である父親が亡くなり、兄弟2人のうち長男だけが死亡保険金を受け取ったとしましょう。この時、自分だけが保険金を受け取ったことを不公平と感じ、次男に受け取った死亡保険金の半分を分け与えたとします。

この場合、これは贈与とみなされ贈与税の課税対象となります。

このように、受取人が死亡保険金を他の相続人と分け合うと、相続税とは別に贈与税がかかることがあるため注意が必要です。贈与税が発生する場合には、期限内に適切に申告し、納税しなければ、延滞税や無申告加算税といったペナルティが課せられる恐れがあります。

特別受益にあたる場合は遺産分割の対象となる

死亡保険金は、相続財産の総額を上回るような高額な保険金が支払われるケースも見受けられます。このような高額な保険金を受け取った相続人がいると、他の法定相続人からは不公平と感じられることもあるでしょう。

このような場合、死亡保険金を「特別受益」として扱い、遺産分割の対象財産とすべきだと主張されるかもしれません。特別受益とは、保険金を相続財産の一部とみなし、それを踏まえて各相続人の取り分を決定することで、相続人間の遺産分割のバランスを取るというものです。

しかし、現在の判例では、特別受益として扱われるケースは限定的で、保険金は基本的に特別受益には含まれません。ただし、相続人が他の相続人の取り分に比べて非常に高額な保険金を受け取る場合、特別受益として考慮される可能性があるため、注意が必要です。

死亡保険金の受取人は子供にした方が相続税が節税できる

相続税を節税するために生命保険に加入する場合、受取人を配偶者ではなく子供にすることでより節税効果が得られる可能性があります。

なぜなら、配偶者間の相続には1億6,000万円までの非課税枠が設けられている特例が存在するためです。この配偶者の税額軽減の特例を適用すれば、死亡保険金の非課税枠を利用するまでもなく配偶者は相続税を払わずに済むことがほとんどです。

一方で、子供にはそのような高額な税額軽減制度はありません。そのため、生命保険の受取人を子供にすることで、非課税枠を最大限に活用し、相続税の負担を軽減することができるのです。

死亡保険の受取人にかかる相続税に関するQ&A

Q: 死亡保険の受取人に指定できる範囲はどこまでですか?

A: 死亡保険の受取人に指定できる範囲は、原則として配偶者と1親等(被保険者の親または子)、2親等(祖父母、兄弟姉妹、孫)の血族までです。ただし、内縁の妻などの第三者であっても一定の条件を満たせば受取人に指定できる場合があります。また、受取人は1人に限定されず、複数人を指定し、それぞれの受取割合を決定することも可能です。

Q: 死亡保険金は相続財産として扱われるのでしょうか?

A: 死亡保険金は民法上の相続財産とはみなされませんが、相続税法上では「みなし相続財産」として扱われ、一定の条件下で相続税の課税対象となります。

簡単に言えば、受け取った保険金は遺産分割協議で分け合う必要はないものの、税金の支払いが発生する可能性があるということです。受け取った死亡保険金の金額が相続税の基礎控除額を超える場合は、相続税の申告と納税が必要です。

Q: 被相続人が死亡保険の契約者だが被保険者ではない場合、解約返戻金は遺産分割の対象になりますか?

A: はい、被相続人が死亡保険の契約者であるが被保険者ではない場合、被相続人の死亡により保険契約が終了し、契約者が支払った保険料に基づいて計算される解約返戻金を請求することができます。被相続人が亡くなっているため、この返戻金の請求権は法定相続人に相続され、相続財産の一部として遺産分割の対象となります。ただし、このケースでは死亡保険金の非課税枠は適用されないため、注意が必要です。

Q: 死亡保険金の受取人に対して遺留分の侵害額を請求することはできますか?

A: 死亡保険金の受取人に対しては、遺留分の侵害額を請求することはできません。

遺留分は兄弟姉妹以外の法定相続人に保障されており、基本的には法定相続分の1/2の割合です。他の相続人や受遺者に遺留分が侵害された場合は、侵害額の返還を請求できますが、死亡保険金は相続財産には含まれないため、受取人に対する遺留分の侵害額請求はできない点に注意が必要です。

まとめ

死亡保険金は一般的な相続財産とは異なり、受取人固有の財産となります。そのため、他の相続人から遺産分割を要求されても応じる必要はありません。しかし、相続税の計算においては、「みなし相続財産」として扱われて課税対象となるため、必ず計算に含めるようにしましょう。

死亡保険金には、法定相続人1人あたり500万円の非課税枠が設定されています。これにより、相続税が発生する場合でも、他の形で財産を遺すよりも税負担が軽減される可能性があります。ただし、保険の契約形態によっては、相続税以外に所得税や贈与税が発生することがあるため、注意が必要です。

遺産分割や相続税の計算、相続税申告に不安を感じる場合は、弁護士または税理士に相談することをお勧めします。相続に関する専門家のサポートを受けることで、スムーズに相続手続きを進めることができるでしょう。

この記事を書いた人

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。