遺産相続の割合|はどう決まる?相続人に遺産を分配する方法をわかりやすく解説!

遺産相続では、誰がどの財産をどれくらい相続するのか、という点で争いが起きることが少なくありません。特に、莫大な資産があったり、相続人の人数が多かったりすると、一人ひとりがどれくらいの財産を受け取れるのかという「相続割合」の問題が重要な争点となってきます。

遺産相続における相続割合は、相続人それぞれが受け取る財産の配分を決めるために重要な要素です。

被相続人が遺言書を残している場合は遺言に従って分配するだけでいいのですが、遺言書によって遺産相続を進められない場合は、相続人が自分たちで相続割合について決めていかなければなりません。

このとき、民法では相続割合についてどのように決められているのか、話し合いがまとまらないときにどうすればいいのかなど、正しい知識を知っておくことで、適切な割合で遺産相続を進めていくことが可能になります。

そこでこの記事では、こうした遺産相続の割合とは何か、基本的な決め方や注意事項などを弁護士が解説させていただきます。また、民法の相続割合に基づく実際の計算方法についても、具体的なケースで図解いたします。

何かともめる原因ともなる相続割合ですが、スムーズに相続手続きを進めるために、本記事が少しでもご参考になりましたら幸いです。

目次

遺産相続の割合

それでは、遺産相続の割合について詳しく見ていきましょう。

(1)相続割合とは

相続割合とは、被相続人の遺産を相続人がそれぞれどのくらいの割合で取得するかを示すものです。相続手続きを進める上では、遺産を分ける際の目安となり、各相続人が取得できる遺産の取り分を決める基準となります。

相続割合を明確にすることによって、相続人同士のトラブルや混乱を防ぎ、公平で円満な遺産分割を行うことができます。また、相続税の計算をする際にも基準となるため、相続手続きを進める上で非常に重要です。

(2)相続割合の決め方

さて、そもそも遺産相続の割合は、どのように決められているのでしょうか。

具体的な遺産相続の割合について見ていく前に、まずは遺産相続の割合がどのように決められているのかを確認しておきましょう。

相続割合は一律に決まっていると思われることもあるのですが、実は一律ではなく、原則自由でいくつかの決め方があるのです。そしてその相続割合の決め方は、遺言書の有無や当事者の意思によって変わってきます。

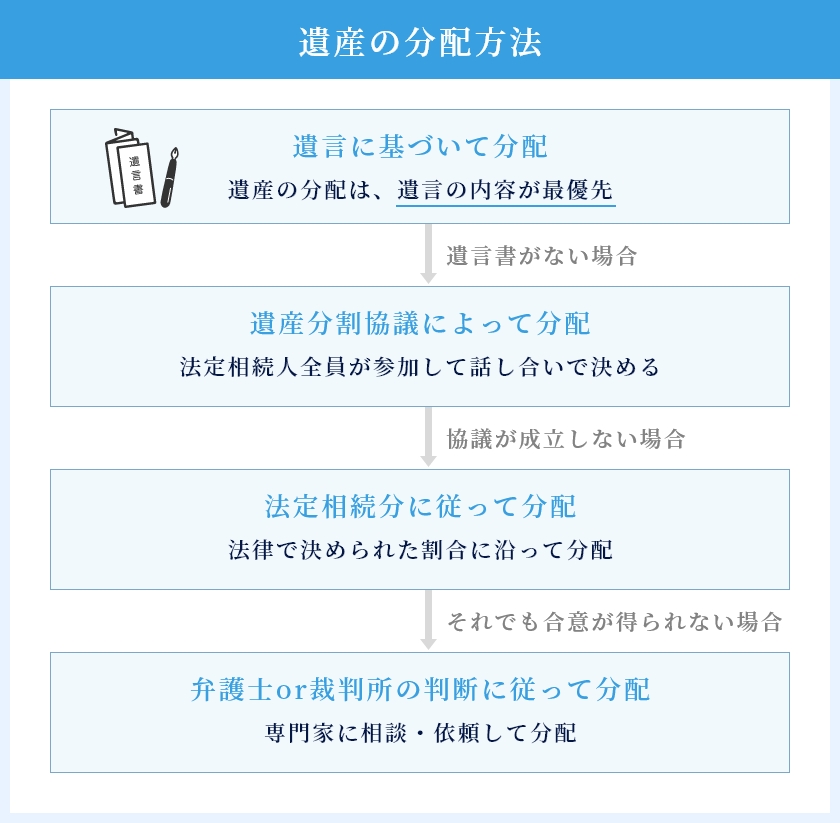

- 遺言書がある場合、遺言で指定された相続割合で分配します。

- 遺言書がない場合は、相続人が全員で遺産分割協議を行い、相続割合について話し合います。

- 遺産分割協議で合意できなければ、法律で決められた相続割合(法定相続分)に従って遺産分配を行います。

- 法定相続分でも合意を得られない場合は、裁判所の判断を仰ぐことになります。

これを流れにすると、次の図の通りになります。

遺産の分配は、まず被相続人の遺言書に従うのが原則です。遺言書に具体的な指定があれば、その通りに分配します。遺言書がない場合や内容が不十分な場合は、相続人全員で遺産分割協議を行い、分配方法を決めることになります。

遺言書がない場合には、相続人全員で遺産分割協議を行い、話し合いで相続割合を決めていきます。

相続が開始した時点では、相続財産は全ての相続人で共有している状態にあります(民法第898条1項)。そして、遺産分割協議を通じて遺産の分け方を決めることができると定められています(民法第907条1項)。

(共同相続の効力)

民法第898条1項 相続人が数人あるときは、相続財産は、その共有に属する。(遺産の分割の協議又は審判)

民法第907条1項 共同相続人は、次条第一項の規定により被相続人が遺言で禁じた場合又は同条第二項の規定により分割をしない旨の契約をした場合を除き、いつでも、その協議で、遺産の全部又は一部の分割をすることができる。

遺産分割協議は必ず相続人全員で行う必要があります。全員の合意があれば、相続割合や分割方法を自由に決めることができます。例えば、特定の相続人に全財産を相続させたり、不動産や預貯金などを個別に分配したりといった決め方も可能です。ただし、相続人同士で合意がまとまらない場合には、民法で定められた法定相続分に基づいて分配を行うことになります。

ですが、相続人の意見が合わないために、遺産分割協議の話し合いが進まないこともあります。そうした時には、民法に定められた「法定相続分」という相続割合が基準にされることがあります。

法定相続分とは、被相続人と相続人との関係に基づいて、あらかじめ民法第900条に定められている相続割合をいいます。

第900条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各2分の1とする。

二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、3分の2とし、直系尊属の相続分は、3分の1とする。

三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、4分の3とし、兄弟姉妹の相続分は、4分の1とする。

四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1とする。

なお、誰が法定相続人になるのか、また法定相続人は何人であるかによって、法定相続の割合が変わってきます。

法定相続人は、被相続人との関係に応じて、次のように相続順位が定められています。そして、順位が上の相続人から法定相続人となります。上位の相続人が存在する場合は、下位の人は相続人となれません。また、同順位の相続人が複数いる場合は、同順位の相続人全員が法定相続人になります。

- 常に相続人:配偶者(民法第890条)

- 第一順位:子や孫など直系卑属(民法第887条1項)

- 第二順位:親や祖父母など直系尊属(民法第889条1項1号)

- 第三順位:兄弟姉妹(民法第889条1項2号)

したがって、配偶者の有無や、法定相続人がどの順位の者か、法定相続人はどういう組み合わせかによって、次の表の通り相続割合が変わることになるのです(民法第900条)。

|

|

配偶者あり |

配偶者なし |

|---|---|---|

|

子あり |

配偶者:1/2 子:1/2 |

子:全て |

|

子なし・親あり |

配偶者:2/3 親:1/3 |

親:全て |

|

子なし・親なし・兄弟姉妹あり |

配偶者:3/4 兄弟姉妹:1/4 |

兄弟姉妹:全て |

|

子なし・親なし・兄弟姉妹なし |

配偶者:全て |

国に帰属 |

被相続人の子供が複数人いる場合などは、指定された割合を子供の数で均等に分配します。

そして、法定相続分によっても相続割合について合意できない場合は、家庭裁判所に遺産分割調停の申し立てを行い、裁判所の判断を仰ぐことになります。

(3)相続割合は原則自由

遺産の分割方法や相続割合は、相続人全員の合意があれば、法定相続分に縛られず自由に決めることができます。

例えば、特定の相続人が多くの財産を相続するように協議を整えたり、特定の財産を特定の相続人に集中させたりすることも可能です。

ただし、相続割合や分割方法によっては、「遺留分」が問題になる可能性があるので、注意が必要です。

遺留分とは、配偶者や子供などの法定相続人に保障された、最低限の取り分のことを指します(民法第1042条)。遺留分は法律で決められており、配偶者や子供、親にはこの権利がありますが、兄弟姉妹にはありません。

例えば、被相続人に妻子がいる場合に、「全財産を妻に残す。」という遺言があったとしましょう。この時、法定相続人である子供は、遺言に従うと財産を何も相続することができません。この場合に、子供は自身の遺留分を侵害されているので、全財産を相続した母親に対し、遺留分侵害額請求によって、法律上保障されている自分の相続分を請求することができるのです。

(4)一度決まった相続割合は変更できる?

一度決まった相続割合でも、相続人全員が合意すれば後で変更することが可能です。

例えば、遺産分割協議によって法定相続分とは異なる割合で財産を分けた後でも、相続人全員が再び合意すれば、新たな割合や具体的な分配方法に基づく再分割ができます。

変更方法としては、相続人全員で改めて遺産分割協議を行い、その結果を新たに書面に残すのが一般的です。

ただし、既に分配された財産や第三者に移転された財産については、調整が難しい場合もあるため、相続割合の変更を希望する場合は、なるべく早く新たな遺産分割協議を行うことが望ましいでしょう。

(5)負債は法定相続の割合で遺産相続する

被相続人の遺産に借金などがある場合、負債や借金といったマイナスの財産は、原則として法定相続分に基づいて相続人に引き継がれます。借金の支払いについては、法律で決まった割合(法定相続分)で責任を持たなければならないということです。

ですので、借金などのマイナスの財産について、誰がどれだけ負担するかを遺産分割協議で話し合っても、その合意は債権者に対して原則意味を持ちません。債権者の同意がない限り、法定相続分に応じて返済する義務を負うことになるのです。

例えば、夫が残した200万円の借金について、妻が「子供に借金は負担させない、私が全て支払う。」と決めたとしても、債権者は妻だけでなく子供に対しても、それぞれの法定相続分通りに返済を求めることができるというわけです。

したがって、負債とプラスの財産の金額を比べた場合に、次の3つの相続方法から適したものを検討する必要があります。

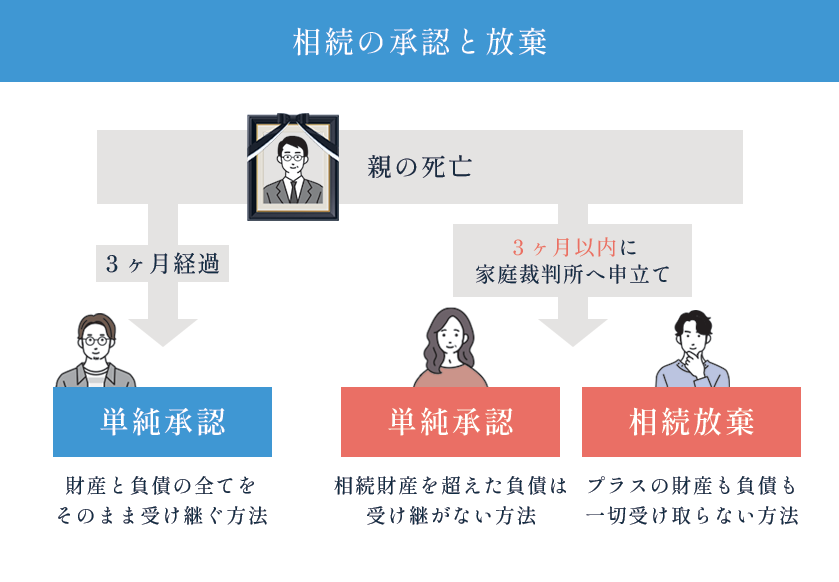

①単純承認

単純承認とは、被相続人の財産と負債のすべてをそのまま受け継ぐ方法です。この場合、プラスの財産も負債も全て相続人が引き継ぐため、負債の総額がプラスの財産を上回る場合には注意が必要です。

②限定承認

限定承認とは、相続人が相続する財産の範囲でのみ負債を引き継ぐ方法で、負債がプラスの財産を超える場合でもリスクを軽減できる方法です。例えば、プラスの財産が500万円、負債が700万円の場合、相続人は最大500万円までの負債を相続することになります。

ただし、相続人全員の同意が必要で、誰か一人でも単純承認をする相続人がいる場合は、限定承認ができません。限定承認をする場合は、相続開始を知ってから3ヶ月以内に家庭裁判所へ申立てを行う必要があります。

③相続放棄

借金がプラスの財産よりも多く、相続するとマイナスになってしまうような場合は、相続放棄が推奨されます。

相続放棄は、プラスの財産も負債も一切受け取らない方法です。相続人が相続を放棄すると、初めから相続人でなかったとみなされます。相続放棄をするには、相続の開始を知ってから3ヶ月以内に、家庭裁判所に相続放棄の申述手続きを行う必要があります。

(6)相続財産が土地でも相続割合は同じ

遺産相続の割合は、不動産や預貯金などの資産の種類によって異なることはありません。相続割合は、民法に基づく法定相続分や遺言の内容によって決定され、資産の種類にかかわらず統一的に適用されます。

例えば、配偶者と子供が法定相続人であれば、配偶者が2分の1、子供が残りの2分の1を分け合うことになります。この割合は、不動産であっても預貯金であっても変わりません。

ただし、実際の遺産分割となった場合、不動産は物理的な分割が難しいため、預貯金などのように、相続割合できっちり分割するのは難しいことが多いです。そこで、土地の相続においては、相続人全員の共有名義にするか、ある相続人が不動産を取得した代わりに他の相続人には現金や他の財産を分ける「代償分割」などの方法が取られることがあります。

また、預貯金は現金と同様に分割が容易であり、法定相続分や協議に基づき分けやすい資産といえますが、相続が発生すると口座が凍結されるため、解約手続きを経てから各相続人に分配されます。

こうした事情から、不動産や預貯金といった資産の種類によって分割方法に工夫が必要となるケースが多く見られますが、相続割合自体は法定相続分や遺言の指定に従っており、資産の種類によって変わることはありません。

【図解】遺産相続の分配割合

さて、遺産相続の割合について基本的なポイントをおさえていただけたところで、具体的な計算例を見て、イメージを掴んでいただければと思います。

なお、遺言や遺産分割協議によって決められた相続割合はケースバイケースとなってきますので、ここでは民法の相続割合(法定相続分)によって計算する場合の計算例をご紹介させていただきます。

ご紹介させていただくのは、①配偶者と子供2人が相続人の場合、②配偶者と子供と孫2人が相続人の場合、③配偶者と親1人が相続人の場合、④配偶者や親・子がなく、兄弟2人のみが相続人の場合、の4パターンとなります。

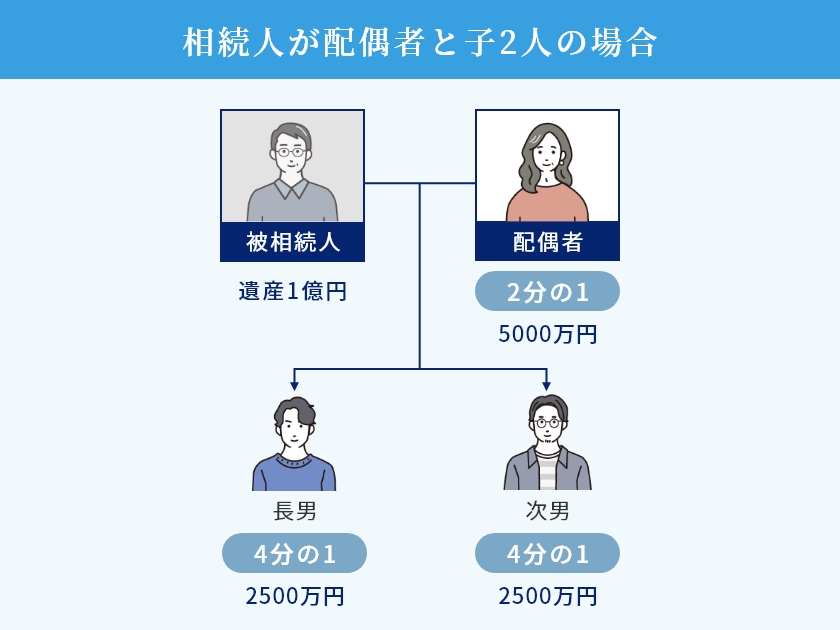

①配偶者と子供2人が相続人

相続人が「妻、長男、次男」の3人の場合、妻は遺産の半分、長男と次男は残りの半分を2人で均等に分けることになります。具体的な相続割合の計算は、次の通りです。

- 妻の法定相続分 1/2

- 長男の法定相続分 1/2× 1/2=1/4

- 次男の法定相続分 1/2× 1/2=1/4

遺産が1億円だった場合の分配を計算してみましょう。

- 妻の相続分 1億円 × 1/2 = 5,000万円

- 長男の相続分 1億円 × 1/4 = 2,500万円

- 次男の相続分 1億円 × 1/4 = 2,500万円

法定相続分に基づいて遺産分割した場合は、妻は5,000万円、長男は2,500万円、次男は2,500万円をそれぞれ相続することになります。

②配偶者と子供と孫2人が相続人

被相続人が亡くなり、妻と子供2人(長男と次男)が相続人となるはずでしたが、長男が既に亡くなっている場合を考えます。長男に子(被相続人の孫)がいる場合は、亡くなった長男に代わって、孫Aと孫Bが相続人となります(代襲相続)。

具体的な法定相続分の計算は、次の通りです。

- 妻:1/2

- 次男:1/2×1/2=1/4

- 亡くなった長男を代襲相続した孫Aと孫Bで1/2×1/2=1/4を均等に分け合うので、それぞれ1/2×1/4=1/8

遺産が1億円だった場合の分配を計算してみましょう。

- 妻:1億円×1/2=5,000万円

- 次男:1億円×1/4=2,500万円

- 孫A(亡くなった長男を代襲相続):1億円×1/8=1,250万円

- 孫B(亡くなった長男を代襲相続):1億円×1/8=1,250万円

法定相続分に基づいて遺産分割した場合は、妻は5,000万円、次男は2,500万円、孫Aは1,250万円、孫Bは1,250万円をそれぞれ相続することになります。

③配偶者と親1人が相続人

被相続人に子供がいない場合は、配偶者と親が相続人となります。被相続人の親が生存している場合は、兄弟姉妹がいたとしても相続人となれません。

被相続人が亡くなり、妻と被相続人の母親が相続人となった場合を考えます。被相続人に子供がいない場合、配偶者は遺産の大部分を相続することになります。具体的な法定相続分は、次の通りです。

- 妻:3/4

- 母親:1/4

遺産が1億円だった場合の分配を計算してみましょう。

- 妻:1億円×3/4=7,500万円

- 母親:1億円×1/4=2,500万円

以上の計算により、妻は7,500万円、母親は2,500万円をそれぞれ相続することになります。

④配偶者なし、兄弟2人が相続人

相続順位が第三順位である兄弟姉妹については、被相続人に子も親もいない場合にのみ、法定相続人となります。

ここでは、被相続人に配偶者がいないため、兄弟2人(兄と弟)のみが相続人となった場合を考えます。相続人が兄弟のみの場合は、遺産は均等に分配されることになります。具体的な法定相続分の計算は、次の通りです。

- 兄:1/2

- 弟:1/2

遺産が1億円だった場合の分配を計算してみましょう。

- 兄:1億円×1/2=5,000万円

- 弟:1億円×1/2=5,000万円

以上の計算により、兄は5,000万円、弟は5,000万円をそれぞれ相続することになります。

相続税は按分割合を基に計算する

相続税の申告においては、各相続人の相続割合が税額の算出に大きな影響を与えます。相続税の計算方法として一般的なのは、「法定相続分課税方式」です。

相続税の申告においては、まず全ての相続人が法定相続分に基づいて遺産を受け取ると仮定して、相続税の総額を計算します。

例えば、配偶者と子供2人が相続人の場合、法定相続分は配偶者が2分の1、子供がそれぞれ4分の1ずつです。そして、この法定相続分で相続税の総額が算出されることになります。

次に、遺産分割協議に基づく各相続人の実際の相続割合(按分割合)に従って、最初に計算した相続税の総額を配分します。

例えば、協議によって配偶者が5分の3、子供Aと子供Bがそれぞれ5分の1ずつを受け取ることに決まった場合、これが各相続人の按分割合となるため、この割合に基づいて相続税の総額を按分します。

なお、「民法」で定められている法定相続分と「相続税法」での取扱いが異なることもあるため、計算がより複雑になることがあります。

遺産相続の割合に関するQ&A

Q1.遺産相続の割合は自由に決めることができますか?

A:遺産相続の割合は、相続人全員の合意があれば自由に決めることが可能です。民法では法定相続分が定められており、これに従って分割されるのが原則ですが、遺産分割協議において相続人全員が合意すれば、法定相続分とは異なる割合で遺産を分けることが認められています。ただし、法定相続人には「遺留分」と呼ばれる最低限の取り分が保障されているため、遺留分を侵害する内容の分割には注意が必要です。

Q2.遺産分割協議で決めた相続割合を変更できますか?

A:遺産分割協議が一度成立した後であっても、相続人全員が合意すれば、その内容を再度変更することが可能です。相続人全員が改めて合意し、新たな分割協議を行うことで、相続割合や具体的な分配方法を修正することができます。ただし、分割協議後に相続財産がすでに分配されている場合や、第三者への財産移転が行われた場合には、その調整が難しくなることがあるため、早めに手続きを行うことが推奨されます。

Q3.負債も相続割合に従って受け継がなくてはいけないの?

A:相続人はプラスの財産だけでなくマイナスの財産も法定相続分に応じて引き継ぐ義務があります。ただし、相続人が借金を含むすべての相続を放棄する「相続放棄」や、プラスの財産を限度として負債を相続する「限定承認」といった選択肢もあります。放棄や限定承認を行う場合には、相続の開始を知ってから3ヶ月以内に家庭裁判所に申立てる必要があるため、早めに対応することが重要です。

まとめ

本記事では、遺産相続の割合について、弁護士が解説させていただきました。

遺産相続の割合は、相続人それぞれの取り分を決める上で重要な要素です。法定相続分は民法に定められており、これが基本的な割合の基準となりますが、相続人全員の合意により自由に割合を変更することもできます。また、あらかじめ被相続人が遺言によって指定している場合もあります。

どのケースにおいても、他の相続人の遺留分を侵害していないか、という点には特に注意が必要です。

また、遺産に借金などのマイナスの財産がある場合は、プラスの財産と比較して、自身の相続分がマイナスになる可能性があるのか、慎重に判断することが重要です。

遺産相続時の相続割合については複雑な点も多いため、一人で悩まずに専門家にご相談いただくことをお勧めいたします。

当法律事務所では、初回無料で相続についてのご相談をお受けしております。遺産相続のお悩みやご不安がありましたら、お気軽にお問合せください。

この記事を書いた人

略歴:慶應義塾大学法科大学院修了。司法修習終了。大手法律事務所執行役員弁護士歴任。3,000件を超える家庭の法律問題を解決した実績から、家庭の法律問題に特化した法律事務所である弁護士法人あおい法律事務所を開設。静岡県弁護士会所属。

家庭の法律問題は、なかなか人には相談できずに、気付くと一人で抱え込んでしまうものです。当事務所は、家庭の法律問題に特化した事務所であり、高い専門的知見を活かしながら、皆様のお悩みに寄り添い、お悩みの解決をお手伝いできます。ぜひ、お一人でお悩みになる前に、当事務所へご相談ください。必ずお力になります。